Золото больше не в моде

- дата: 1 апреля 2021 (источник от 24 марта 2021)

Прошлым летом я предположил, что шоу фейерверков, разыгравшееся в тот момент с ценой на золото, не продлится вечно и что может потребоваться «более тактический и разборчивый подход» из-за растущей популярности драгоценного металла. С тех пор золото упало примерно на $250 (13%), и настроения снова значительно изменились. Приток в золотые индексные фонды (ETF) превратился в отток, и становится обычным делом ставить под сомнение полезность золота в общей модели распределения активов.

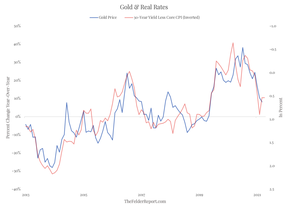

Поэтому напрашивается вполне естественный вопрос, закончился ли бычий рынок золота и не пора ли выбросить белый флаг. На мой взгляд, есть два основных фактора, на которые следует обратить внимание, пытаясь ответить на этот вопрос. Во-первых, у золота очень тесная связь с реальными ставками (процентные ставки с поправкой на инфляцию). Когда реальные ставки растут, золото плохо себя чувствует. Но когда они падают, золото сияет.

Золото и реальные процентные ставки: цена на золото – синим, доходность 30-летних государственных облигаций США минус Индекс потребительских цен (перевернутая шкала) - красным

В последнее время номинальные процентные ставки росли быстрее инфляции, создавая встречный ветер для цены на золото. Однако есть веские основания полагать, что эта тенденция может вскоре измениться и снова стать сильным попутным ветром для цены на золото. Рост ставок уже был резким, и есть основания полагать, что он ближе к концу, чем к началу. В то же время инфляция, похоже, снова на грани роста. Если так, реальные ставки упадут, и золото, вероятно, возобновит восходящий тренд.

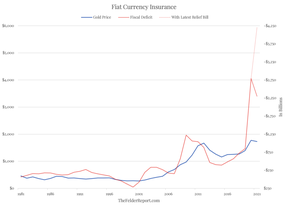

Второй важный фактор, на который следует обратить внимание, - это направление и размер бюджетного дефицита правительства США. В настоящее время, по оценкам Бюджетного управления Конгресса США (CBO), дефицит в 2021 году составит $2.3 трлн, что немного меньше, чем в прошлом году. Однако это не включает пакет стимулов на $1.9 трлн, недавно принятый Конгрессом. Он также не включает вероятность принятия нового инфраструктурного пакета на $3 трлн, находящегося сейчас на стадии рассмотрения.

Страховка от рисков бумажной валюты: цена на золото – синим, дефицит федерального бюджета – красным, дефицит федерального бюджета с учетом последнего пакета помощи – красным пунктиром

Если бюджетные дефициты сегодня приближаются к пику, как это произошло при выходе из рецессии примерно десять лет назад, то, возможно, ставка на золото находится на последнем издыхании. Однако, как показывает график выше, есть основания полагать, что цена на золото еще не полностью учла прошлогодний дефицит, не говоря уже о дефиците этого года, который неизбежно будет еще больше. Кроме того, есть основания полагать, что изменение парадигмы в отношении к дефицитным расходам представляет собой долгосрочную поддержку драгоценного металла в будущем.

В любом случае, ни полезность золота как средства защиты от инфляции, ни как страхование бумажной валюты на самом деле не запятнаны. Только восприятие изменилось в результате того, что пока что кажется не чем иным, как здоровой коррекцией бычьего рынка. Эти представления снова изменятся, когда золото обретет второе дыхание.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.