Золото: дело не в цене

- дата: 26 августа 2023 (источник от 19 июля 2018)

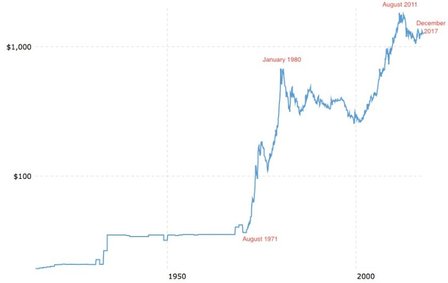

С 1971 по 2011 гг. цена золота выросла с $42.00 до $1900.00 за унцию – в 45 раз. На графике ниже это можно увидеть наглядно…

Август 1971 г., Январь 1980 г., Август 2011 г., Декабрь 2017 г.

Глядя на график, кажется, что золото пребывает в долгосрочном бычьем рынке и можно ожидать каждый раз все более высоких цен. Сторонники такого подхода к золоту ссылаются на такие фундаментальные показатели, как ослабление американского доллара, общественные волнения, войны (реальные и торговые), политическая нестабильность и т. п.

И цифры, на первый взгляд, это подтверждают. За 40 лет с августа 1971 г. по август 2011 г. цена золота выросла на 4,400%.

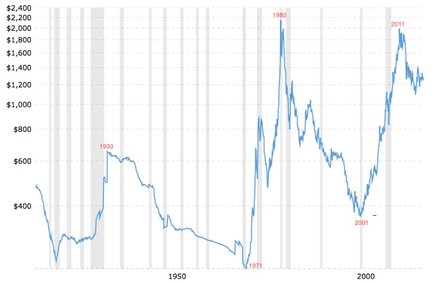

Но действительно ли мы зарабатываем? Нижеприведенный график рисует более ясную картину…

График с поправкой на инфляцию, похоже, поддерживает серьезно модифицированный взгляд на золото в сравнении с упомянутым ранее. Вместо долгосрочного устойчивого роста мы видим строго определенные периоды крайней волатильности. График выглядит почти циклическим.

И наш предыдущий общий прирост на 4,400% за 40-летний период с августа 1971 г. по август 2011 г. сократился до 900%. Тем не менее это эквивалентно среднегодовому приросту на 6%, за вычетом инфляции. А это немало.

(Если вам вдруг интересно, среднегодовой прирост S&P 500 – с реинвестированными дивидендами – за тот же период составляет 5.13%. Такая относительно небольшая разница на годовой основе существенно умножается, если сравнить общий совокупный прирост: 900% у золота и 639% у S&P 500).

Итак, представляет ли общий прирост на 900%/годовой прирост на 6% прибыль? Да, определенно. За вычетом эффекта инфляции, цена золота выросла в 10 раз, что представляет добавленную стоимость. И вот почему…

В 1971 г. буханка хлеба стоила $0.24. Галлон бензина в среднем стоил $0.36. За одну унцию золота, стоившую $42.00, можно было купить 175 буханок хлеба или 117 галлонов бензина (или какую-нибудь их комбинацию).

Спустя 40 лет, в 2011 г., буханка хлеба в среднем стоила $2.42, а галлон бензина – $3.52. Следовательно, опять же, за одну унцию золота (в этот раз стоящую $1900.00) можно было купить 785 буханок хлеба или 539 галлонов бензина.

Дополнительные 610 (785-175) буханок хлеба или 422 (539-117) галлона бензина представляют прирост реальной стоимости/покупательной способности золота с 1971 по 2011 гг.

Все это звучит хорошо. Но есть ряд других вопросов. Если вновь посмотреть на первый график, можно увидеть, что цена золота выросла с $850.00 за унцию на своем максимуме 1980 г. до $1900.00 за унцию на максимуме 2011 г. Прирост составляет $1050.00 ($1900.00 – $850.00) за унцию, или 123%.

К сожалению, с поправкой на инфляцию получается отрицательный чистый прирост 10%. Реальная цена золота оказалась ниже максимума 1980 г. И такой результат наблюдался после 31 года ожидания.

Результатом владения золотом с января 1980 г. по август 2011 г., в течение 31 года (когда его цена выросла с исторического максимума $850.00 за унцию до последующего нового исторического максимума $1900.00 за унцию), были чистые совокупные потери в размере 10% в реальном расчете с поправкой на инфляцию.

А это уже звучит нехорошо, но все еще хуже, если учесть спад цены золота после 2011 г. При текущей цене золота $1240.00 за унцию чистые совокупные потери взлетают до 44% (что явно не подкрепляет аргумент о том, что золото – долгосрочная страховка от инфляции).

Другими словами, вся реальная прибыль – 900% общего совокупного прироста – за 10-летний период (1971-2011) поступила за первые 9 лет, 1971-80 гг.

Когда президент Никсон (Nixon) приостановил конвертируемость доллара США в золото в 1971 г., его действия положили начало десятилетнему периоду слабости и неприятия американского доллара. Последствия инфляции, созданной за предыдущие четыре десятилетия, изначально в попытке вывести нас из экономической депрессии 1930-х, затем – профинансировать издержки страны, связанные с участием во Второй мировой войне, и т. д., бурно пришли в движение в виде роста цен на все товары и услуги.

1970-е были периодом наверстывания ценой золота, упущенного в связи с потерей долларом США стоимости за предыдущие четыре десятилетия. В сочетании с тревогой и опасениями, порожденными осознанием того, что все хуже, чем ранее было известно, это привело к чрезмерному приросту.

Неспособность золота достичь нового максимума с поправкой на инфляцию в 2011 г. вполне разумна. Дело в том, что восходящее движение цены золота начиная с 1980-х отражало степень текущей девальвации доллара США, тогда как восходящее движение цены в 1970-х отражало девальвацию доллара США за предыдущие 40 лет – период более чем в два раза продолжительнее.

Цена золота не указывает на его стоимость. Стоимость золота постоянна и не меняется. Его цена отражает стоимость доллара США. Ничего больше. Ничего меньше. Ничего другого.

А что происходит с долларом США? Он пребывает в состоянии постоянного обесценивания, прерываемого периодами относительной стабильности.

Пики и минимумы этих периодов отчетливо видны на обоих графиках (1933, 1971, 1980, 2001, 2011) и соответствуют максимумам и минимумам цены золота, как номинальной, так и реальной.

Золото – не объект инвестиций. Когда золото характеризуют как объект инвестиций, неверная предпосылка ведет к неожиданным результатам, независимо от логики. Если базовая предпосылка неверна, даже лучшая, самая технически совершенная логика не приведет к последовательным результатам.

В свете всего этого, чего можно ожидать от золота в будущем? Или, лучше сказать, чего можно ожидать от доллара США, и что это означает для цены золота?

Один возможный вариант – это то, что доллар США продолжит стабилизироваться и укрепляться на фоне улучшения экономики. Цена золота стабилизируется и будет снижаться, отражая относительную силу доллара. Подобное происходило с 1980 по 2001 гг. и наблюдается сейчас с 2011 г. И так может продолжаться не один год. В подобные периоды не следует ожидать роста цены золота.

Другой сценарий заключается в том, что доллар может возобновить свой долгосрочный спад в быстро ускоряющемся темпе, что в конечном итоге приведет к его полному неприятию и отторжению. В таком случае владение золотом крайне важно для сохранения богатства и финансового выживания. Но любая прибыль будет иллюзорной. В подобные времена цена золота в долларах США становится бессмысленной. Значение – причем критическое – имеет лишь то, сколько золота у вас есть.

Наконец, попытки Федеральной резервной системы (ФРС) отмотать свой ужасно раздутый баланс и способствовать возвращению к относительно нормальному уровню процентных ставок могут дать обратный эффект. Мы можем увидеть очередной кредитный коллапс. Он будет намного хуже, чем всё, что мы видели раньше, и откат цен на все активы (акции, облигации, недвижимость, товары), деноминированные в долларах, спровоцирует полномасштабную депрессию и приведет к подавлению большей части экономической активности. Не ждите, что золото вас спасет. Доллар США вырастет в стоимости; следовательно, цена золота в долларах существенно упадет. За доллар США можно будет купить больше, а не меньше. Но предложение американских долларов будет существенно меньше. Такова истинная дефляция – полная противоположность инфляции.

Конечно, вышеописанные сценарии могут варьироваться и комбинироваться. Любые действия или реакции правительства и ФРС повлияют на масштабы и продолжительность кризиса.

Как бы ни разворачивались события, не существует фундаментальных причин, чтобы золото достигло новых максимумов с поправкой на инфляцию.

Доводы в пользу золота заключаются не в цене, а в стоимости. А его стоимость станет наглядно очевидной, когда правительства и люди будут пробираться сквозь руины нашей финансовой системы в поисках хоть чего-то, что смогло бы заменить бесполезные бумажные валюты – не более чем суррогаты реальных денег.

Комментарии 1

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.