Золото: движется потихонечку

- дата: 11 января 2017 (источник от 1 января 2017)

Один из самых трудных для усвоения, но самых необходимых жизненных уроков состоит в том, что на все важное, как правило, требуется куда больше времени, чем вам хотелось бы.

Вот откуда взялись поговорки «слишком рано равносильно ошибке», и «рынок может оставаться иррациональным дольше, чем вы можете оставаться платежеспособным».

Сегодняшним примером тому является золото. После десятилетнего бычьего рынка металла коррекция была неизбежна. Но когда она, наконец, пришла, коррекция оказалась не короткой и очистительной, но долгой и изнурительной. Она продолжалась с 2012 по 2015 гг, в результате чего многие, кто вошел в рынок слишком рано, в конечном счете вышли из него с отвращением.

Затем после милого эпизода в первом полугодии 2016 года пришла текущая длинная и замедленная коррекция, испытывающая терпение остатков золотых жуков.

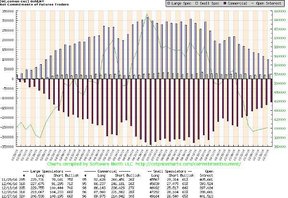

Текущая коррекция может еще и не окончена, но, исходя из данных Отчета об обязательствах трейдеров (COT), дно приближается. Предыдущие публикации на эту тему см. на Goldenfront здесь и здесь.

Отчет COT представляет собой мгновенный

снимок намерений крупных игроков в золотых фьючерсных контрактах. На диаграмме

ниже серые столбцы показывают длинные позиции (ставка на рост), занимаемые

спекулянтами, такими как хедж-фонды, тогда как красные столбцы показывают нетто

короткие позиции «коммерческих» участников, таких как конечные пользователи и

слитковые банки. Спекулянты обычно ошибаются на основных поворотных точках, то

есть когда они занимают слишком длинные позиции золото обычно падает и

наоборот. «Коммерсанты» принимают другую сторону ставок спекулянтов и обычно

оказываются правы в важных поворотных точках.

В начале

2016 года спекулянты были супер-пессимистами, что показывает нетто длинная

позиция более или менее нуля. Затем золото росло шесть месяцев подряд. К июлю

спекулянты были перевозбуждены, а их ресурсы слишком растянуты, тем самым

готовя условия для коррекции, которая с тех пор и продолжается.

Теперь эти две позиции – нетто длинная спекулянтов и нетто короткая коммерсантов – снова сближаются. Им еще предстоит встретиться посередине, но еще пара месяцев на текущей траектории и это случится. Так что сцена готовится для еще одного периода роста цен на золото и серебро, и, как следствие акций горнодобывающих компаний.

И что это

означает для горнодобывающей отрасли – посмотрим на график цен важнейшего

индексного фонда акций золотодобытчиков GDX. После того как он был совершенно

раздавлен в последние четыре месяца ранее упомянутого многолетнего медвежьего

рынка, этот индикатор оторвался от земли в январе 2016 года и вырос на 150% за

полгода. С тех пор он подешевел приблизительно на половину.

Если предположить, что падение 2015 года было результатом смехотворно затянувшегося медвежьего рынка, который заставил капитулировать большинство инвесторов, что вряд ли случится в текущую более мягкую коррекцию, то еще месяц или два слабости цены на золото могут понизить акции горняков, но вероятно не до самого дна января 2016 года. Так что точка входа на этот раз находится где-то между сегодняшней ценой и прошлогодним минимумом. Предположим, что разумная мишень – $17.

И отсюда остальной год, а может быть и остальные годы десятилетия, доставят массу удовольствия.

НОВЫЙ YOUTUBE КАНАЛ GOLDENFRONT.RU СМ. ЗДЕСЬ.

Комментарии 1

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.