Золото и парадокс Гибсона

- дата: 9 марта 2024 (источник от 23 июля 2015)

Миф о том, что цена золота всегда падает, когда процентные ставки растут

При росте процентных ставок владеть золотом дороже, оно просто лежит и ничего не приносит, гласит этот миф, и поскольку рынки склонны ухудшать прогнозы на будущее, золото будет даже падать, когда ожидается их рост. Комитет по операциям на открытом рынке ФРС обсуждает возможность повышения процентных ставок в сентябре, поэтому неудивительно, что комментаторы предсказывают продолжение медвежьего рынка для золота. Но это - всего лишь миф: он опровергается эмпирическими доказательствами.

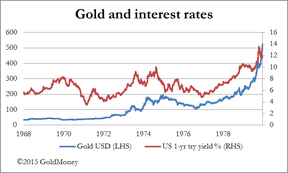

График ниже явно демонстрирует обратное. С марта 1971-го по декабрь 1979 года тренды процентных ставок и цены золота росли и снижались одновременно. Это наблюдалось не в одном бизнес-цикле, так что нет никакой связи с цикличностью.

Цена на золото (красным) и процентные ставки на годовую государственную облигацию США (синим)

Таким образом, миф развенчан. Чтобы понять, почему

отношение между процентными ставками и золотом не столь просто, как обычно

принято считать, рассмотрим сырьевые товары в целом и такой сложный вопрос, как

парадокс Гибсона (Gibson). Этот парадокс основан на долгосрочных эмпирических

данных периода, когда золото использовалось в торговле как деньги - на

протяжении двух столетий с 1730 по 1930 год. Уровень оптовых цен и процентных

ставок находятся в положительной корреляции. Это ценовое соотношение не

согласуется с количественной теорией денег, предполагающей, что процентные

ставки коррелируют с уровнем ценовой инфляции, а не с уровнем цен. Вероятно, по

этой причине монетаристы ошибочно утверждают, что центральные банки могут

управлять уровнем инфляции с помощью политики процентных ставок. Общий взгляд

на сегодняшних рынках идёт вразрез с долгосрочной картиной парадокса Гибсона,

но согласуется с более модной количественной теорией денег.

Сегодня Гибсон и его парадокс всеми забыты, а те, кто занимается центральным

планированием наших денег и рынков, видимо, не в курсе, какие проблемы это

представляет для их монетаристских предубеждений. Тем не менее, в 1930 году Кейнс (Keynes) назвал парадокс Гибсона «одним из самых сложно устанавливаемых фактов во

всей области количественной экономики», а Ирвинг

Фишер (Irving Fisher) также написал в 1930 году, что «ни

одна экономическая проблема не вызывала более горячих споров». Даже Милтон Фридман (Milton Friedman) в 1976 году признал, что «парадокс

Гибсона остаётся эмпирическим явлением без теоретического объяснения».*

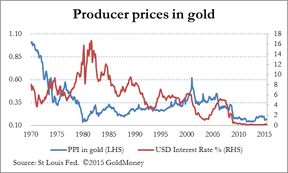

Разрешение этого парадокса оставим до другого раза; рассмотрим его последствия в отношениях между оптовыми ценами и процентными ставками в мире «после золота». На следующем графике показаны цены производителя, измеренные в золоте, в сравнении с доходностью годичных казначейских облигаций.

Цены производителей в золоте (синим) – левая шкала, процентные ставки в $ (красным) – правая шкала

Я взял «Товарный индекс цен производителя для сырьевых материалов для дальнейшей обработки» Федерального резервного банка Сент-Луиса, чтобы подробно рассмотреть тренды цен сырьевых товаров, уменьшив фактор изменений пределов обработки данных во времени. Одногодичные процентные ставки предпочтительны для сравнения с исходными данными парадокса Гибсона, где использовалась доходность бессрочных облигаций британского правительства как единственный доступный вид данных для процентных ставок. Нам нужно более прочно связать эти факты с современной политикой процентных ставок.

Этот график объясняет, почему парадокс Гибсона игнорировался во времена шока Никсона (Nixon) в 1971 году, когда США прекратили действие Бреттон-Вудского соглашения, и цена золота начала бурно расти. Цена золота начала свою собственную жизнь, что снижало оптовые цены в золоте в течение следующих девяти лет. Рост индекса с 1980 по 2000 год отражал последующий медвежий рынок золота, когда золото упало с $800 до $250, но влияние парадокса Гибсона проявилось позже.

Этот вывод можно счесть подозрительным; но график

показывает, что не только цены производителя находятся на минимальном уровне за

тридцатипятилетний период, если измерять их в твёрдых деньгах, уровень цен

также совпадает с нулевыми процентными ставками. В теории это точно соответствует

парадоксу Гибсона. Так куда же мы направляемся?

Процентные ставки могут уйти от нулевой границы только в одну сторону, и это

лишь вопрос времени. Фед считает, что время уже подходит. Цены сырьевых

товаров, похоже, будут расти вместе с процентными ставками, если парадокс

по-прежнему действует. Кроме того, результаты этого анализа предполагают, что

оптовые цены подавляются даже сильнее, чем цены на золото. В таком случае,

когда цикл процентных ставок изменится, рост цен на сырьевые товары может быть

впечатляющим, тем более, если одновременно будут расти цены на золото.

Вероятность этого высока в случае дестабилизации финансовых рынков при

повышении процентных ставок.

Здесь стоит повторить, что общее согласие экономистов следовать количественной теории

денег и общее удовлетворение отсутствием явно выраженной инфляции

потребительских цен благодаря монетарной экспансии после банкротства Лиман,

прямо противоречат Парадоксу. Ожидается, что при изменении цикла процентных

ставок котировки доллара будет расти, что ослабит цены сырьевых товаров и

золота. Говоря языком дилеров, все находятся на одной стороне сделки, что

технически означает, что доллар перекуплен, а товары перепроданы.

Согласно парадоксу Гибсона, всё будет иначе, и это будет основным фактором взаимосвязи в циклах процентных ставок, рынка ценных бумаг и товарных цен. Видеть их связь стало намного легче. Рост процентных ставок почти наверняка будет сопровождаться значительным спадом переоцененного рынка облигаций и акций при закрытии спекулятивных позиций; это даже ослабит платёжеспособность банков.

Убегающий с падающих рынков спекулятивный капитал должен куда-то деваться, особенно при растущих рисках для банковских счетов. Согласно Парадоксу, в таких условиях товары становятся предпочтительным убежищем - и это при самом высоком количестве спекулятивных денег, когда-либо существовавшем с момента, когда бумажные деньги были сняты с золотого якоря. Итак, вероятно, парадокс Гибсона по-прежнему в силе.

*Все три цитаты взяты из рабочего документа №1680 Национального бюро экономических исследований, Барски (Barsky) и Саммерс (Summers), август 1985 года.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.