Золото, со всех сторон окруженное издержками. Обзор

- дата: 2 июня 2023 (источник от 30 мая 2023)

Отечественные золотодобытчики в 2022 году испытали серьезную инфляцию издержек, приведшую к существенному снижению маржи. Потенциал роста затрат еще не исчерпан, но компании, успешно выстроившие новые каналы сбыта, в этом году могут поправить свою рентабельность, надеются эксперты.

Поиздержались

Анализ отчетностей российских золотодобытчиков показывает существенное снижение рентабельности в этом сегменте в 2022 году. Средние мировые цены на золото оставались на уровне 2021 года, и, хотя российские компании какое-то время продавали продукцию с дисконтом, главным фактором снижения маржи стали не цены, а кардинальный рост удельных затрат. Если у крупных компаний – "Полюса" и Polymetal – рост денежных затрат (TCC) составил порядка 30%, у золотодобытчиков поменьше издержки подскочили куда более драматично.

Общей бедой отрасли стали инфляция и укрепление рубля, у некоторых компаний к этому прибавились также снижение содержаний и извлечений золота.

Например, "Полюс", сохраняющий лидерство по низкой себестоимости с показателем $519 на унцию, отмечал в своих материалах сокращение среднего содержания золота в переработке почти на всех рудных месторождениях. "Инфляция стоимости расходных материалов, индексация заработной платы и укрепление рубля также негативно повлияли на динамику затрат компании в 2022 году", - говорил "Полюс".

"Повышение денежных затрат в основном обусловлено двузначной инфляцией и укреплением курса рубля к доллару США. На рост затрат также повлияли увеличение логистических расходов и резкий рост цен на расходные материалы в результате введения санкций (взрывчатые вещества, запчасти для оборудования, цианид)", - уточнял Polymetal. TCC Polymetal в России в 2022 году выросли на 35%, до $1046 на унцию, средняя цифра по группе была сглажена казахстанскими активами.

Тем не менее издержки российских производителей все еще остаются ниже среднемировых. Вернее, средние значения TCC и совокупных денежных затрат (AISC) по отечественным золотодобытчикам, которые раскрывают эти данные, оказались в 2022 году выше средних, рассчитанных Metals Focus, но для полноценного сравнения данных лишь публичных компаний недостаточно. Адам Уэбб из Metals Focus писал в статье для WGC, что в среднем в мире AISC в 2022 году выросли на 18%, до $1276 на унцию, тогда как в России, по его подсчетам, средние AISC составили лишь $1018, несмотря на более стремительный, чем в других странах, рост.

"Российские компании столкнулись с резким ростом внутренней инфляции и увеличением затрат на логистику из-за сбоев в цепочке поставок. В результате средние AISC для российских производителей в 2022 году выросли на 28%, до $1018 на унцию. Это все еще меньше, чем в среднем по миру, но, глядя в исторической перспективе, самые высокие затраты на производство золота в России с 2013 года", - отмечал Уэбб.

За I квартал текущего года пока отчиталась только Kopy Goldfields, в годовом сопоставлении TCC компании подскочили в 1,7 раза. Компания отмечает, что себестоимость производства остается высокой, прежде всего на одном из активов - Перевальном, где уже завершена отработка карьеров. Также Kopy Goldfields отмечает укрепление рубля по сравнению с I кварталом прошлого года. При этом по сравнению с IV кварталом TCC скорректировались вниз на 19%. Kopy Goldfields ожидает, что в будущем производственные затраты в расчете на унцию нормализуются.

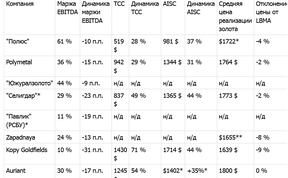

Показатели российских золотодобытчиков в 2022 году (на основе МСФО, если не указано иное):

- * расчет ИФ, "Ренессанс Капитала" или "Велес Капитала"

- ** с учетом продажи флотоконцентрата

Цены и ценности

Золотодобытчики традиционно продавали золото коммерческим банкам, а те уже отправляли его на экспорт, в основном в Великобританию – ключевой мировой хаб по обороту и хранению драгметаллов, или перепродавали внутри страны. Когда в прошлом году санкции ударили по банкам - игрокам рынка драгметаллов, а потом сами банки вслед за ЦБ РФ стали "радовать" недропользователей дисконтами к ценам, стало понятно, что схемы продаж придется пересматривать. Многие компании заговорили о самостоятельном экспорте в "дружественные" страны.

Действительно, экспортные потоки в 2022 году переключились с Великобритании на ОАЭ, Китай (в основном в лице Гонконга) и Турцию. И, действительно, обратил внимание Bloomberg, если раньше в экспорте золота доминировали крупные кредитные организации, как ВТБ и Сбербанк, в 2022 году большую долю взяли на себя банки поменьше, а также сами недропользователи и аффинажные заводы. "Полюс" не раскрывает структуру продаж по странам, а вот у Polymetal доля поставок в Азию в 2022 году выросла до 46% с 17% в 2021-м.

Однако долгосрочным трендом увлечение недропользователей экспортом, судя по всему, не стало. Тот же Polymetal сейчас продает большинство произведенных в РФ драгметаллов внутри страны, в том числе розничным покупателям и ювелирам, рассказывал в мае глава компании Виталий Несис. Еще в начале года он анонсировал, что внутренние продажи становятся все более привлекательными: внутренний спрос на слитки взлетел после отмены НДС на золото для розничных инвесторов (по данным Минфина РФ, россияне в 2022 году скупили 75 тонн золота в слитках – это сопоставимо с поставками на крупнейший экспортный рынок). "Это схлопнуло дисконты на внутреннем рынке по сравнению с экспортными", - отмечал Несис.

Говоря о "Полюсе", ИБ "Синара" отмечал, что компания создала каналы для экспорта драгметалла в "дружественные" страны, но сейчас бОльшую часть золота также реализует на внутреннем рынке.

Главное, что обращает на себя внимание в отчетностях золотодобытчиков, – это расширение круга потребителей. Например, у "Полюса" в 2021 году крупнейшим покупателем с долей 48% был банк "Открытие", в 2022 году его доля сократилась до 15%, а общее количество покупателей теперь превышает 10, причем на 5 крупнейших приходится лишь половина продаж.

У Kopy Goldfields в 2022 году 97% продаж приходилось на РФ, а доли крупнейших покупателей в выручке снизились с 55% и 44% до 30% и 27% соответственно. Сейчас, сообщает компания, она в основном продает золото и серебро российским коммерческим банкам по ценам, сопоставимым с мировыми. Из публичных золотодобытчиков, работающих в РФ, Kopy Goldfields показала самую низкую цену реализации в 2022 году, однако это было связано не с дисконтами, а с необходимостью досрочно погасить заем в золоте по $1358 за унцию. Чтобы расплатиться по этому кредиту, компании даже пришлось докупить золото на рынке с убытком для себя. Кстати, на TCC эта сделка тоже сказалась негативно – исключая ее эффект, TCC Kopy Goldfields составили бы в 2022 году $1306 на унцию.

Auriant жалуется в годовом отчете, что его цены в 2022 году включали скидки к ценам LBMA в связи с санкциями, однако достигнутая им средняя цена ($1800 за унцию) - самая высокая среди публичных компаний, добывающих золото в РФ, и ее отклонение от мировой символическое. Auriant также заметно диверсифицировала каналы продаж: если в 2021-м она все золото продавала ВТБ, то в 2022 году заключила новые контракты с аффинажными заводами, получила экспортную лицензию и начала продавать золото новым банкам.

"Селигдар" в 2022 году продавал золото на внутреннем и внешнем рынках, покупателями выступали банки, аффинажные заводы, торговые компании, часть золота реализована на Московской бирже, сообщает в отчете компания. Еще в середине 2022 года "Селигдар" отмечал появление на внутреннем российском рынке золота покупателей из Индии, ОАЭ и Китая. "Ситуация на рынке золота, я бы сказал, не изменилась, она просто кардинально изменилась, потому что ни одна золотодобывающая компания не занималась маркетингом как таковым", - отмечал тогда президент "Селигдара" Константин Бейрит.

Группа "Южуралзолото" структуру продаж в целом не раскрывает, но в отчете по РСБУ головного АО отмечается, что 10% его выручки в 2022 году принесли продажи драгметалла за рубеж, а средняя цена реализации составила 3930 рублей за грамм.

"Покровский рудник" (принадлежит теперь УГМК) раньше тоже работал только с банками, а в 2022 году заметно диверсифицировал каналы сбыта. Внутри страны он продавал драгметаллы не только Газпромбанку и Ланта-банку, но также фирме Imperial Diamond, которая, согласно сайту, занимается продажей драгкамней, золота и ювелирных украшений, и компании "Ювелит" (производит украшения под брендом Sokolov). Плюс поставки шли на экспорт, в ОАЭ - компаниям Open Mineral Ltd и Actava Trading DMCC, которые Bloomberg называл в числе крупнейших получателей драгметаллов из РФ за последний год.

Извлечения из будущего

Глава Союза золотопромышленников РФ Серей Кашуба считает, что у компаний, которые сформировали запас прочности в виде отлаженных каналов сбыта без дисконтов, сейчас появляется шанс нарастить маржу. "Но этому будет способствовать только один фактор – достаточно высокая рублевая цена на золото, - отмечает он. - Что касается издержек, компании уже адаптируются, расширяют пул поставщиков оборудования, запчастей и расходных материалов. Многие делают закупки (например, цианидов) впрок, хоть это и ведет к "замораживанию" средств и накоплению запасов. Да, по каким-то позициям издержки будут расти, но такой драматической динамики, как в прошлом году, мы в 2023-м, скорее всего, не увидим. Поэтому для большинства компаний, в том числе тех, кто "обжегся" на хедже, наступает неплохое время, чтобы маржу нарастить".

"Мы ожидаем замедление темпов роста издержек, - согласен аналитик "Велес Капитала" Сергей Жителев. - Во-первых, это связано с общемировым замедлением инфляции, так как основные ЦБ проводят политику на ограничение инфляции. Во-вторых, сдержать рост издержек золотодобытчикам поможет ослабление рубля. В целом рост TCC ожидается в диапазоне 5-10%. Учитывая рост цен на золото, показатели маржинальности тоже возрастут, для "Полюса" мы ожидаем в 2023 году маржинальность по EBITDA на уровне 65%".

TCC российских золотодобытчиков в 2023 году, скорее всего, будут сопоставимы с прошлым годом, но фактор замещения поставок оборудования все же остается, подчеркивает Борис Красноженов из Альфа-банка. "Пока можно сказать, что, скорее всего, затраты на унцию в 2023 будут сопоставимы с 2022 годом. Возможно, даже немного снизятся за счет ослабления рубля, с учетом того, что в 2022 году средний курс был 68 руб. за доллар, а сейчас можно говорить о 80 руб. Но замещение поставок оборудования, расходных материалов и техники из "недружественных" стран аналогами из других стран или поставка по более сложным логистическим цепочкам могут и дальше приводить к росту издержек, - поясняет Красноженов. - Похоже, сейчас есть общая мировая тенденция заморозить инфляцию, включая производственную. Проблема в том, что в условиях роста экономик Китая, Индии и ряда других стран инфляция может вернуться. Долго расти доллар США против юаня не сможет. Будем считать, что на этот год производственная инфляции в долларах будет около 5% для горнорудных компаний".

В 2022 году, напоминает Кирилл Чуйко из БКС, курс укрепился на 7%, плюс наблюдались инфляция и рост затрат из-за изменения бизнес-моделей в рамках геополитики. "Еще, скорее всего, были разовые истории с падением содержаний золота и извлечений (думаю, сказался недостаток оборудования и сырья), - добавляет аналитик. - В дальнейшем мы с большей вероятностью ждем стабильные издержки: восстановление содержаний и извлечений может быть нивелировано тем, что в прошлом году компании находились под геополитическим давлением лишь часть года, а теперь будет полный год".

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.