Золото в рамках «вселенского пузыря»: эффективная диверсификация?

- дата: 3 декабря 2022 (источник от 24 сентября 2018)

Что делать, если почти все классы активов переоценены?

Диверсификация – один из старейших принципов сохранения богатства, каким бы малым оно ни было. Как говорится, не клади все яйца в одну корзину. Цель диверсификации – не максимизация прибыли или минимизация издержек. Ее цель – пережить малое или большое фиаско если не невредимым, то хотя бы так, чтобы часть яиц уцелела и вы могли пойти с ними на рынок. Такой поиск стабильности – критически важная концепция, если рассматривать золото как способ диверсификации риска других классов активов.

Есть много причин владеть и торговать золотом, выходящих за рамки данных моих рассуждений о диверсификации. Их я оставлю на другой случай.

Классическая и простейшая диверсификация американских домохозяйств – это триада акций, облигаций и недвижимости. В прошлом часто считалось, что когда акции растут, облигации падают. Отчасти это связано с обычаем Федеральной резервной системы поднимать ставки, когда становится горячо, что толкает доходность облигаций вверх (что по определению означает, что цены облигаций падают). Так что акции и облигации в какой-то степени уравновешивали друг друга.

Если добавить приобретенную в кредит недвижимость – дом, где вы живете, – ранее ваши активы считались достаточно диверсифицированными.

Но сегодня это больше не так: акции, облигации и недвижимость – как жилая, так и коммерческая – вместе росли с начала количественного смягчения в 2009 г. Росли и другие классы активов, включая произведения искусства и старинные автомобили. Росло почти всё, чуть ли не нога в ногу. Золото и серебро, пребывавшие на взлете с 2001 г., какое-то время продолжали расти. Другими словами, достичь реальной диверсификации было очень сложно.

Все сводится к следующему: когда все ваши классы активов движутся вместе в пузыре всего, вы не диверсифицированы!

И при таком совместном росте активов достичь диверсификации очень сложно – потому что они могут все вместе обвалиться.

Как же сюда вписывается золото?

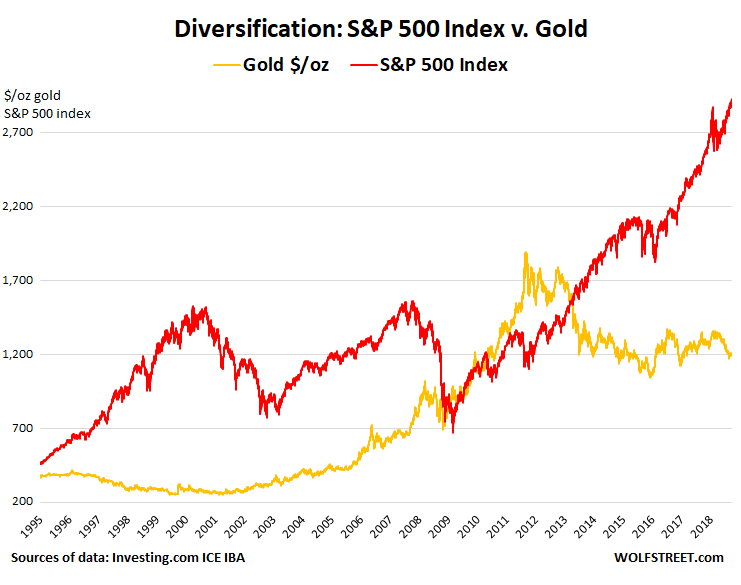

Золото 10 лет росло, достигло пика в 2011 г. и упало. В период с 1995 г., охваченный нижеприведенным графиком, золото предоставляло разумную диверсификацию относительно акций, кроме двух лет, с 2009 по 2011 г.г., когда золото и акции – представленные на графике индексом S&P 500 – двигались параллельно:

Диверсификация: индекс S&P 500 - красным и золото - желтым

Золото, $/унция; индекс S&P 500

Источники: Investing.com, ICE, IBA

На графике выше обратите внимание, что владение золотом вместо акций с 1995 по 2008 гг. было проигрышной игрой, но затем акции обвалились и золото оказалось эффективной диверсификацией. Золото еще два года продолжало расти, за что было любимо его владельцами.

Исправно функционирующая диверсификация в хорошие времена кажется тягостной. Когда один класс активов растет, другой вынужден падать, что в общей сложности дает некоторую стабильность, но также сокращает продуктивность в хорошие времена. Подобную боль испытывали владельцы золота после пика 2011 г., когда большинство других активов росли.

Облигации уже падают после 35-летнего бычьего рынка. Акции идеально готовы к продолжительному и сложному падению. Многие сегменты коммерческой недвижимости и многие рынки жилья также готовы к продолжительному падению. Другие классы активов из пузыря всего готовы упасть или уже упали.

Даст ли золото эффективную диверсификацию?

Как мы видели в 2009-11 гг., акции, облигации, недвижимость и золото могут двигаться вместе. Тогда они вместе росли. Они могут и падать вместе – потому что нет гарантий, что диверсификация будет работать так, как планировалось!

Никто не жалуется, когда его хорошо диверсифицированные активы вместе растут. Но когда они вместе падают, повсюду плач и скрежет зубов. И такое вполне может случиться – после совместного разбега.

Золото, тем не менее, остается вне динамики совместного движения, и с 1995 г. между золотом и большинством классов активов существовала лишь временная корреляция. Так что теоретически золото предлагает диверсификацию.

Однако циклы золота очень длинные: золото оставалось ниже пика 1980 г. 20 лет, до 2001 г. И текущая нисходящая фаза длится лишь 7 лет. Так что нет гарантий, что золото развернется и взлетит или хотя бы останется на том же уровне, когда пузырь всего начнет сдуваться актив за активом. Отсюда видно, как сложно достичь функциональной диверсификации после 9 лет безудержной ценовой инфляции.

Комментарии 2

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.