Золотые манипуляции: «лондонское искажение» --1970-2014

- дата: 27 ноября 2021 (источник от 9 марта 2015)

Автор: Эд Стир (Ed Steer)

Ниже – один из графиков, который я использовал в своей презентации на конференции Casey Research в Сан-Антонио, Техас, в сентябре прошлого года – и я подумал, что пора бы пересмотреть его.

Он составлен на интересном исследовании, проведенном Сэмом и Бобом Кертли (Sam and Bob Kirtly) из SK Options Trading в Веллингтоне, Новая Зеландия, еще 27 августа 2010 года.

Все данные в этом графике получены из LBMA (Лондонской ассоциации участников рынка драгоценных металлов), и я благодарен Нику Лэйрду (Nick Laird) за создание и обновление информации и диалоговых блоков.

График охватывает период с января 1970 года по сентябрь 2014 года – почти 45 лет.

Желтая линия – это цена золота, и она привязана к левой оси Y. Синяя линия – это стоимость теоретической инвестиции в $100, сделанной 2 января 1970 года – и она привязана к правой оси Y.

Четыре диалоговых блока с красными словами/цифрами представляют цену золота в четыре критические момента за последние 45 лет.

В теории и без учета комиссий данный график демонстрирует, попросту говоря, что если бы вы инвестировали $100 в лондонский утренний золотой фиксинг 2 января 1970 года, продали свою позицию по вечернему лондонскому золотому фиксингу в тот же день, а затем повторно вложили бы прибыль на следующий день в лондонский утренний фиксинг и снова продали бы по вечернему фиксингу – и занимались бы этим каждый рабочий день на протяжении 45 лет подряд – то на конец рабочего дня 27 февраля 2015 года вы бы достигли потрясающей суммы $12.13 на вашем торговом счету.

Это и есть то, что я называю «лондонское искажение» (London bias) - и большую часть времени за последние 45 лет оно было негативным, независимо от ценового тренда золота, обозначенного осью Y.

Искажение было положительным с 4 января 1971 года по 2 января 1975 года, потому что первоначальная 100-долларовая «инвестиция», сделанная вами, стоила около $330 2 января 1975 года. За этот период цена выросла с минимума $37.70 до $179.40 – прирост в 375%.

Все это изменилось, начиная со 2 января 1975 года, и далее, за исключением всего пары лет между 1975 и 1980 годами, годовое лондонское ценовое искажение было отрицательным – на протяжении более двух поколений.

Иными словами, со 2 января 1985 года – и с очень странным исключением в промежутке – цена золота закрывалась с убытком между лондонскими утренним и вечерним фиксингами на протяжении 40 лет подряд, независимо от того, что происходило на рынке золота в целом.

Обратите внимание, что в период между 2 января 1975 года и 21 января 1980 года цена золота выросла с $179,40 до $878.50 – прирост составил еще 389%. Однако за это время ваша 100-долларовая инвестиция упала в цене с чуть менее $330 до чуть более $300.

Также обратите внимание на то, что на этом графике в период крупнейшего бычьего рынка золота в период между 1999 и 2001 годами «лондонское искажение» продолжало оставаться отрицательным, и цена золота закрывалась с понижением каждый год между фиксингами.

В пятницу перед подписанием Соглашения центральных банков по золоту 26 сентября 1999 года цена металла составляла $265.70 за унцию. Рекордный максимум пришелся на 5 сентября 2011 года, когда золото достигло цены в $1896.50 за унцию. Этот бычий рынок перед своим завершением поднял цену металла на 613%.

За этот период времени ваше теоретическое 100-долларовое вложение подешевело с чуть менее $60 примерно до $17 в тот день, когда золото достигло пика.

Как такое возможно на свободном рынке, спросите вы. Что ж, ответ прост - это не свободный рынок.

На этом графике нет ничего от свободного рынка. Что он ясно показывает, так это тщательно спланированную и реализованную программу подавления цены на рынке золота. Подавление цены на открытом рынке 1960-х годов в дни Лондонского золотого пула превратились в скрытую махинацию по подавлению цены, которую вы видите здесь. Для тех, кто ищет пресловутый дымящийся пистолет – неопровержимое доказательство программы по управлению ценой золота – то на этом графике его дуло смотрит им прямо в лицо.

И, без сомнения, ее осуществляли – и по-прежнему проводят – за счет скрытых и монополистических действий таких организаций, как Банк международных расчетов, Федеральная резервная система, Фонд валютного регулирования и Министерство финансов США. Я уверен, что к этому списку можно с уверенностью добавлять время от времени и центральные банки Англии, Франции, Германии и, вероятно, Швейцарии. В последние годы, возможно, к ним подключился и Народный банк Китая.

После того, как я написал эту статью, но перед ее публикацией золотой аналитик Ронан Мэнли (Ronan Manly) написал эссе под названием Банк Англии и Лондонские золотые фиксинги в 1980-х. Она появилась на интернет-сайте 28 февраля 2015 года – и его надо обязательно прочитать в связи с данными, отображенными на графике выше. Он отметил кое-что, интересное для меня – по информации его источника (который я впоследствии повстречал), Нью-Йоркская товарная биржа начала впервые торговать фьючерсными контрактами на золото 31 декабря 1974 года – за один день торгов до того, как лондонское искажение стало отрицательным на более или менее постоянной основе.

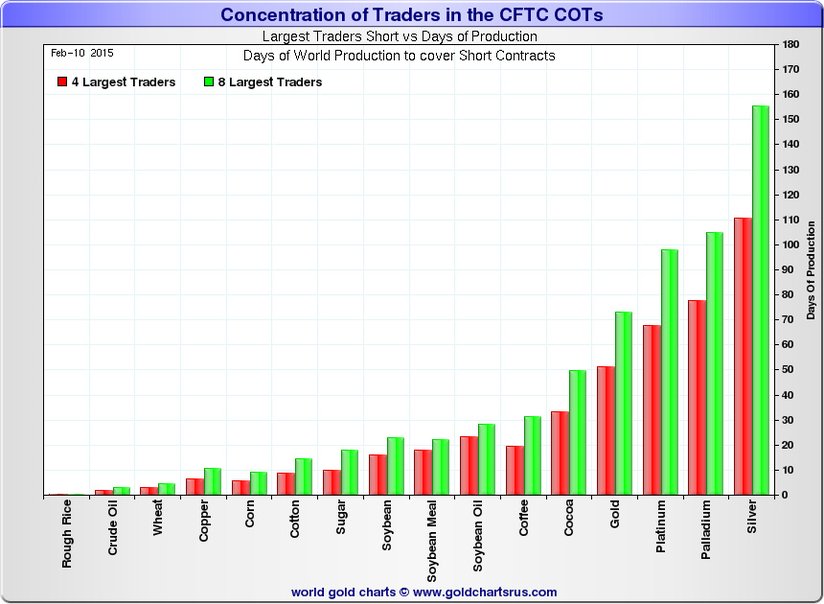

За участниками, задействованными в махинациях по подавлению цены на драгметаллы, можно наблюдать в режиме реального времени на графике «Сколько дней мировой добычи нужно, чтобы покрыть короткие позиции на COMEX», который Ник Лэйрд составляет на базе еженедельного Отчета об обязательствах трейдеров, выпускаемого Комиссией по срочной торговле (CFTC) – того самого контролирующего органа, который, по идее, в первую очередь, должен предотвращать подобные махинации с ценами. Вот и он.

Почти без исключения, кроме какао, от случая к случаю, короткие позиции Большой Четверки (красным) и Большой Восьмерки (зеленым) трейдеров на рынке фьючерсов на драгметаллы занимали последние четыре позиции в крайнем правом углу этого графика с тех самых пор, как я впервые наткнулся на него примерно 15 лет назад. И как вы также можете понять из этого графика, заговор с целью подавления цены на другие три драгметалла – особенно на серебро – еще более очевидный, чем в случае с золотом.

Короткие позиции четырех и восьми крупнейших трейдеров отображаются для всех биржевых товаров на Нью-Йоркской бирже – и можно с уверенностью предположить, что в число этих крупных трейдеров, особенно в сфере четырех драгметаллов, входят, главным образом, американские и иностранные банки, в соответствии с ежемесячным Отчетом о позициях банков. А чтобы понять, какие банки это могут быть, нужно всего лишь посмотреть на список нынешних участников поддержания двухсторонних котировок из числа членов LBMA. Остальная часть Большой Восьмерки, большей частью, состоит из крупнейших брокерских фирм в Западном мире. И, как я уже отмечал, Народный банк Китая также может быть вовлечен в это, в какой-то степени.

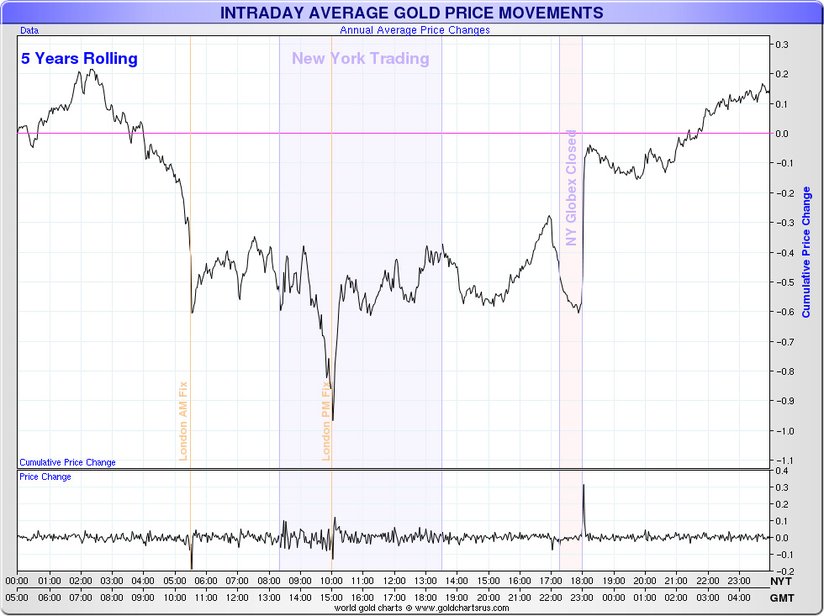

Пятилетний график, размещенный ниже (составленный на основе данных LBMA), отображающий ежедневную среднюю цену золота с учетом изменений каждые две минуты за последние пять лет, показывает негативное смещение между лондонскими утренним и вечерним фиксингами более явно. Но в действительности, отрицательное смещение намного больше, чем показано здесь, потому что оно реально начинается примерно за час до 8:00 утра по гринвичскому времени – и за много часов до утреннего золотого фиксинга. Я знаю, что это также происходит уже в течение более длительного времени, потому что я следил за этим графиком еще с тех пор, как немецкий аналитик рынка золота и консультант GATA (Золотого антитрестового комитета) Дмитрий Шпек (Dimitri Speck) впервые разместил его в интернете почти 15 лет назад. Это версия того же графика, предложенная Ником Лэйрдом.

(Следует отметить, что это «лондонское искажение» практически исчезло за последние 18 месяцев. Эта долгосрочная тенденция движения цен начала меняться даже до того как Barclays оштрафовали на £26 млн в мае 2014 года, потому что один из трейдеров банка был пойман на «манипуляциях» с вечерним лондонским фиксингом еще в 2012 году. Может быть, высокочастотные трейдеры и их алгоритмы перехватили эстафету смещения? Но, вместе с тем, вышеупомянутое искажение вновь возникло в феврале как у золота, так и у серебра).

Как я говорил с самого начала, отдельные лондонские золотые фиксинги – будь то утренние или вечерние – не являются и никогда не были проблемой в том, что касается управления ценой золота при «фиксингах». Проблема в отрицательном искажении в период времени между утренним и вечерним фисингами – и последний график показывает, что негативное искажение, по сути, охватывает ежедневно более продолжительный период времени, чем сам промежуток между фиксингами.

Если кому-то захочется предложить иную интерпретацию вышеприведенных данных, я уверен, что золотому миру в частности – и миру драгметаллов в целом – очень хотелось бы ее услышать.

Комментарии 4

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.