Золотые спекулянты не сдаются, ожидается очередное падение

- дата: 9 ноября 2017 (источник от 4 ноября 2017)

Обычно зима – хорошее время для золота, когда мужчины покупают своим половинкам ювелирные украшения на Рождество и делают множество предложений руки и сердца на Новый год. Ниже представляем обзор этой динамики от Адама Хамильтона (Adam Hamilton) из Zeal Intelligence:

Сезонность – это тенденция повторяющегося изменения цен в определенные периоды календарного года. Хотя сезонность не порождает изменения цен, она количественно определяет ежегодное повторяющееся поведение, основанное на настроениях, технических характеристиках и фундаментальных показателях. Мы, люди, - порождения привычки и стадного поведения, которые, естественно, окрашивают наши торговые решения. Времена года влияют на сроки и интенсивность покупок и продаж.

Золотые акции демонстрируют сильную сезонность, потому что изменения цены на них отражают изменения цены их первоисточника, золота. Сезонность золота обычно не обусловлена колебаниями предложения, как это часто бывает у выращиваемых сырьевых товаров, поскольку объем его добычи остается довольно стабильным в течение года. Вместо этого основная сезонность золота обусловлена спросом, и глобальный инвестиционный спрос резко меняется в зависимости от календарного периода.

Сезонность цены на золото подпитывается хорошо известными циклами доходов и культурными факторами сильного спроса на золото по всему миру. И самый большой сезонный всплеск начинается только сейчас, зимой. Индийский сезон свадебных покупок золота и ювелирных украшений, толкающий большое осеннее ралли этого металла, завершается, тогда как западный праздничный сезон начинается. Дух праздников располагает к трате денег.

Мужчины щедро тратят на золотые ювелирные изделия, чтобы подарить их на Рождество женам, подругам, дочерям и матерям. Праздники – также сезон помолвок, канун Рождества и Нового года – самые популярные дни для предложения руки и сердца. От четверти до трети годовых продаж в ювелирных магазинах приходится на ноябрь и декабрь! И ювелирные украшения исторически доминируют в общем объеме спроса на золото.

По данным Всемирного совета по золоту с 2010 по 2016 гг на ювелирные изделия приходилось 49%, 44%, 45%, 60%, 58%, 57% и 47% суммарного мирового спроса на золото. В среднем мы получаем чуть более половины, что куда больше инвестиционного спроса. За те же последние 7 лет на него пришлось 39%, 37%, 34%, 18%, 20%, 22% и 36%, то есть 29% в среднем. Спрос на ювелирные изделия остается крупнейшей мировой категорией спроса на золото.

Лихорадочная западная скупка ювелирных изделий в начале зимы переходит на чистый инвестиционный спрос в начале следующего года. Именно тогда западные инвесторы понимают, каков размер дополнительных доходов, заработанных ими за предыдущий год после бонусов и налогов. Часть их тратится на золото в январе, загоняя вверх цену на него. И наконец большое зимнее ралли цены на золото достигает пика в конце февраля, когда в Азии начинается скупка золота перед китайским новым годом.

Поэтому в период бычьего рынка золото всегда переживает мощный зимний период роста, которым движут такие последовательные эпизода сильного спроса. Естественно, что золотые акции следуют ввысь за золотом, но с финансовым плечом к цене на физический металл. Сегодня золотые акции вновь приближаются к сильнейшему сезонному ралли года, управляемому мощным зимним спросом на золото. Это сверх бычий фактор!

Учитывая, что сезонность золотых акций питает сезонность золота, толкаемую спросом на физический металл, то это лучший момент, чтобы понять, чего вероятно стоит ожидать. Изменения цены разнятся в бычьи и медвежьи годы и золото совершенно точно находится в молодом бычьем рынке. После того как его раздавили до долгосрочного дна за период 6.1 года в середине декабря 2015 года после первого повышения ставок ФРС в этом цикле золото рвануло ввысь на 29.9% выше в следующие 6.7 месяцев.

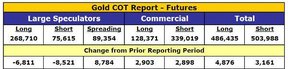

Это приятное чтение для всех тех, кто занимает длинную позицию на золото или акции золотодобывающих компаний. Но фьючерсные рынки продолжают рассказывать другую, куда менее обнадеживающую историю. См. мою статью Странные события происходят на рынке бумажного золота, где было отмечено, что в октябре спекулянты занимали непропорционально большие длинные позиции и в результате оставались без штанов в ходе продолжающейся коррекции цены, но по какой-то причине отказывались сдаваться. Мы сделали вывод, что их потребуется еще лучше убедить через еще большее падение цены.

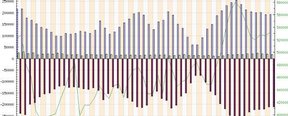

Падение произошло, но на фьючерсном рынке ничего не изменилось. Спекулянты сохраняют опасный оптимизм, а коммерческие игроки - агрессивно короткие позиции, и за последнюю декаду такая конструкция всегда предвещала падение цены.

Вот те же данные в картинках. Отметьте, что в последнее время тенденция становится еще более плоской на медвежьих уровнях.

Теперь мы увидим кто окажется на коне – благоприятные сезонные факторы или неблагоприятная фьючерсная структура.

Как обычно такой анализ интересен и полезен только тем, кто ищет точки входа. Для накопителей металлов и других усреднителей долларовой стоимости помесячные дергания не имеют никакого смысла на долгой дороге к $5,000.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.