Австрийское обозрение, № 55: Ошибочный выбор

- дата: 5 сентября 2019 (источник от 2 сентября 2019)

Здравствуйте, это 55-й выпуск Австрийского обозрения, с вами Дмитрий Балковский, Goldenfront.ru, сегодня вторник, 3 сентября.

Спасибо за комментарии и лайки, не забывайте подписываться и делиться нашими видео, если они вам понравились.

Маленький анонс – мы подготовили отдельное видео о продажах золотых и серебряных монет чеканки Австралии, США и Канады. Это наше эксклюзивное исследование о тенденциях спроса на физический металл, ничего подобного в интернете нет, мы опубликуем его через пару дней.

* * *

Сегодня поговорим о пресловутой отмене НДС на золото, а точнее на банковские операции с золотом, а затем о не имеющей каких-либо исторических прецедентов ситуации на рынке облигаций. Сначала пару слов о золоте.

Цена на золото чувствует себя очень уверенно, в августе она перескочило за $1550. Серебро также стало активней и уже переходило за отметку в $18.5. Приятно удивляет здесь напор, который наблюдается на графиках драгоценных металлов, золото последнюю пару недель высот уже не берет, но и сильно корректироваться также отказывается, хотя после такого блистательного взлета коррекция давно назрела. Картина бычья, без сомнения.

* * *

Теперь об отмене НДС. Если быть

кратким, то это очередная пустышка. От НДС освобождаются банковские операции с

металлами, то есть купить физический слиток без НДС и вынести его из банка вам

не удастся.

В общем этот шаг нашего государства отлично ложится в канву дискуссии, поднятой в прошлом ролике. А именно, что должно и не должно государство гражданам. Очень приятно отметить, что многими мои слова пришлись не по вкусу и это хорошо.

Неприятно в ситуации с золотым НДС то, что государство и помыслить не желает о том, чтобы хоть чуть смягчить удавку на рынке золота. И, как показывают комментарии к прошлому ролику, оно солидарно со многими нашими гражданами. Особенно смешными кажутся планы привлечь 50 т золотых сбережений россиян в банковскую систему. Звучит очень наивно, потому что ни у кого не будет желания внести свое золото в сплошь коррумпированную, ужасно управляемую и полностью контролируемую государством российскую банковскую систему.

Какая монетизация золота, о чем здесь вообще может идти речь?

* * *

Теперь о ситуации на долговых рынках. Еще раз повторю почему я обращаю так много внимания на этот экзотический рынок – в нем ключ к пониманию происходящего сегодня в мире. Пока работает рынок облигаций, наша цивилизация функционирует. Когда он рухнет, мир, каким мы его знали последние 250 лет перестанет существовать.

А происходящее на долговых рынках не имеет совершенно никаких прецедентов, и широкая публика об этом просто не подозревает. Я говорю об отрицательных процентных ставках.

В конце августа впервые в истории средняя доходность государственных облигаций вне США опустилась ниже нуля. Суммарный объем облигаций с отрицательной доходностью достиг уже $17 трлн. Соединенные Штаты, кстати говоря, вновь начали наращивать объем государственного долга, и после продолжавшегося с марта перерыва взяли взаймы $450 млрд с начала августа.

По этой проблеме сейчас публикуется много материалов, особенный интерес у меня вызвала большая статья от инвестиционной компании Fasanara Capital.

Несколько интересных выкладок:

- 5000-летний минимальный рекорд доходности, установленный в 2016 году, снова побит в этом году.

- Облигации с отрицательной доходностью по сути облигациями уже не являются. Сама концепция облигации прекращает существование. Необходимо новое название: анти-облигация, фальшивые наличные или что-то еще.

- Ни одна экономическая школа или экономист никогда не теоретизировали на тему отрицательных процентных ставок.

- Мы на совершенно новой, неизведанной территории.

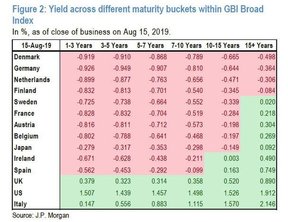

А вот как выглядит эта матрица апокалипсиса в графическом виде на 15 августа.

Левый столбец содержит названия страны эмитента облигации – все это развитые страны, верхняя строка – срок погашения облигации от 1-3 лет, до 15+ лет, а тело таблицы показывает доходность: отрицательную – красным, положительную – зеленым. В зеленой зоне остаются США, Великобритания и преддефолтная Италия, все остальные кратко и среднесрочные облигации имеют отрицательную доходность. Обращаю ваше внимание на то, что все страны в этом списке находятся либо в тяжелой, либо в катастрофической бюджетной ситуации. И несмотря на все это владельцы их облигаций вынуждены платить эмитентам. Все поставлено с ног на голову.

Каков же может объем ущерба от неизбежного и катастрофического схлопывания этого невиданного в истории пузыря? Майкл Лебовиц (Michael Lebowitz) и Джек Скотт (Jack Scott) из RealInvestmentAdvice.com предлагают посмотреть на проблему в историческом контексте.

- Крах рынка интернет компаний в начале 2000-х стоил экономике США около $8 трлн, тогда как рыночная капитализация сектора информационных технологий индекса S&P 500 равнялась около $4 трлн в марте 2000 года. То есть мультипликационный коэффициент оказался равен 2:1.

- Объем токсичной субстандартной ипотеки в период жилищного кризиса в США в 2008-2009 гг был равен около $2 трлн, а размер экономического ущерба составил $22 трлн, то есть мы получаем коэффициент 11:1.

- Объем долгов с отрицательной доходностью, которые будут эпицентром будущего кризиса равен $15 трлн. Применяя консервативный коэффициент 2 мы получаем чудовищные $30 трлн убытков. Если умножить все на 11, то мы получим конец света - $165 трлн.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.