Деривативный кошмар на Уолл-стрит: Нью Йорк Таймс прикрывает стыд

- дата: 8 августа 2018 (источник от 24 июля 2018)

Авторы: Пэм и Расс Мартенс (Pam and Russ Martens)

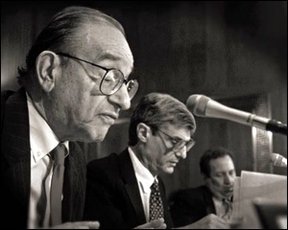

(Слева направо) Бывший председатель Федеральной резервной системы (ФРС) Алан Гринспен (Alan Greenspan), министр финансов США Роберт Рубин (Robert Rubin) и тогдашний заместитель министра финансов Ларри Саммерс (Larry Summers)

Во вчерашнем печатном выпуске New York Times опубликовано мелкое погружение на 1300 слов в запутанный, глобально взаимосвязанный мир финансовых деривативов. Чем же объясняется возобновленный интерес New York Times после многих лет игнорирования этой сейсмической проблемы с тех пор, как она в последний раз обрушила американскую финансовую систему в 2008 г.? Статью на 1300 слов можно резюмировать всего тремя буквами – CYA (cover your ass – «прикрытие задницы»).

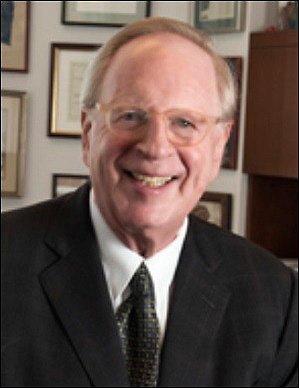

Такой экскурс в темную паутину финансовых деривативов, поддерживаемую крупнейшими банками Уолл-стрит, New York Times заставило сделать пугающее глубокое погружение в эту тему на111 страниц Майкла Гринбергера (Michael Greenberger), профессора права в Школе юриспруденции им. Кэри (Carey) при Университете Мэриленда. Гринбергер кое-что знает о деривативах, поскольку с 1997 по 1999 гг. он был директором отдела торговли и рынков Комиссии по срочной торговле (Commodity Futures Trading Commission (CFTC)), когда ее возглавляла Бруксли Борн (Brooksley Born).

Майкл Гринбергер

В тот период Борн стремилась регулировать внебиржевые деривативы, но ее попытки саботировались уютной привязанностью президента Билла Клинтона (Bill Clinton) к власти и деньгам Уолл-стрит и приспешниками Уолл-стрит, председателем ФРС Аланом Гринспеном, министром финансов Робертом Рубином и на тот момент заместителем министра финансов Ларри Саммерсом. Позже Саммерс занял место Рубина, когда тот присоединился к совету директоров Citigroup, крупного деривативного игрока. Рубин, выполнявший в Citigroup роль неисполнительного директора, за следующее десятилетие заработал $120 млн и оставил банк в 2009 г., когда тот рухнул под весом деривативного и внебалансового долга. (См. «Роберт Рубин исключает Citigroup из своей карьеры в сегодняшней передовице NYT» (Robert Rubin Exorcises Citigroup from His Career in Today’s NYT OpEd)).

Citigroup получил крупнейшую помощь за счет налогоплательщиков в глобальной финансовой истории – $45 млрд капитала от Казначейства США; федеральное правительство гарантировало свыше $300 млрд активов Citigroup; Федеральная корпорация по страхованию вкладов (Federal Deposit Insurance Corporation (FDIC)) гарантировала $5.75 млрд первоочередного необеспеченного долга и $26 млрд коммерческих бумаг и межбанковских депозитов; а ФРС тайно выдавала Citigroup кредиты на общую сумму $2.5 трлн под практически нулевые проценты с 2007 г. как минимум до середины 2010 г., согласно аудиту Счетной палаты США.

Гринбергер ранее дал бескомпромиссное интервью о своих годах в CFTC в передаче Frontline на канале PBS в 2009 г. Он объясняет все предостережения, поступавшие Конгрессу и регуляторам, насчет того, что внебиржевые деривативы представляют угрозу финансовой стабильности и нуждаются в регулировании. Он рассказывает о банкротстве округа Орандж в Калифорнии в начале 1990-х, после того как его обчистил торговец деривативами из Merrill Lynch. Он объясняет, как Bankers Trust облапошил Procter & Gamble и Gibson Greetings на сложных деривативах. И он рассказывает о беспрецедентном крахе хедж-фонда Long Term Capital Management (LTCM) после того, как его кредитное плечо в 125 раз превысило портфель деривативов на $4.4 млрд. Крах LTCM вызвал такую панику на Уолл-стрит, что крупным банкам Уолл-стрит пришлось практически выкупить проблемные деривативы LTCM.

Но всего этого было недостаточно, чтобы Конгресс не позволил рынку внебиржевых деривативов оставаться нерегулируемым, пока тот не обвалил Уолл-стрит в 2008 г. Согласно закону Додда (Dodd) – Франка (Frank) о финансовой реформе 2010 г., CFTC должна была выполнять надзор за этим рынком. Но Уолл-стрит с того времени создала столько лазеек, что чаша деривативов на Уолл-стрит по-прежнему свободно наполняется.

В своем новом отчете Гринбергер доступно излагает доводы в пользу того, что слабое регулирование и необузданная концентрация деривативов способны создать очередной «экономический Армагеддон». Он завершает свой отчет следующим образом:

«Дилеры по свопам (вид деривативных контрактов) крупных американских банковских холдинговых компаний и их представители преднамеренно создали в законе Додда – Франка большие лазейки, которыми они могут произвольно пользоваться. Организовывая, согласовывая и проводя свопы в США с американским персоналом и затем «присваивая» их своим «иностранным», «лишенным гарантий» дочерним структурам, эти дилеры по свопам могут и рыбку съесть, и в пруд не лезть: провести своп в США под прямым контролем родительской банковской холдинговой компании, но с возможностью перевести своп за границу, где закон Додда – Франка не действует. Как хорошо показала история, нерегулируемые свопы в конечном итоге ведут к чрезмерным экономическим страданиям и затем слишком часто – к системным сбоям в мировой экономике, вновь ставя американских налогоплательщиков, страдающих от приносимых рецессией экономических затруднений, в положение кредиторов последней инстанции для этих огромных американских институтов…»

Один момент в статье New York Times особенно любопытен. Заголовок цифровой версии следующий: «Спустя десятилетие после кризиса рынок на $600 трлн остается малопонятным для регуляторов» (Decade After Crisis, a $600 Trillion Market Remains Murky to Regulators). $600 трлн – это номинальная сумма деривативов. Но далее в статье, вместо того чтобы сообщить номинальную сумму деривативов Goldman Sachs, JPMorgan Chase и Citigroup в триллионах долларов, она сообщается в миллиардах долларов, так что кажется, будто на эти банки приходится лишь крохотная часть рынка на $600 трлн, что решительно не так.

Мы можем написать New York Times письмо с просьбой внести правки, но, как хорошо известно нашим постоянным читателям, мы уже это безуспешно проходили.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.