Эрик Спротт о бегстве европейцев из банковских вкладов и о том как это влияет на спрос на золото

- дата: 9 августа 2011 (источник от 2 августа 2011)

Реальный банковский кризис

Если вы сегодня являетесь состоятельным европейским вкладчиком, что вы делаете со своими деньгами? Вы действительно продолжаете хранить наличные на счете в греческом или итальянском банке?

Вкладчики европейских банков сегодня стоят перед сложным выбором – изъять свои депозиты или не изымать их и пойти на риск. Их ответ на этот вопрос может решить финансовое будущее еврозоны. С 2008 года правительственные спасения Евросоюза превратили традиционный банковский кризис в полноценный кризис государственной задолженности. Европейскому центральному банку до сегодняшнего дня удавалось поддерживать работу банковской системы еврозоны, но в связи с постоянной угрозой изъятия банковских вкладов ее будущее остается совершенно неопределенным. Набег вкладчиков вынуждает банки реализовывать активы для привлечения финансирования. Правительства и центральные банки пойдут на крайние меры, чтобы предотвратить подобный сценарий, потому что ликвидация активов демонстрирует, сколько они стоят на самом деле – а они, скорее всего, стоят намного меньше, чем значится сегодня в балансовых отчетах банков.

За последние три года банковские набеги нанесли Европе серьезный ущерб. В Исландии изъятие депозитов британцев из второго по величине банка страны, Landsbanki, в начале октября 2008 года привело к блокированию доступа к счетам более 300 тыс вкладчиков его онлайн-банка под названием Icesave. В ответ, опасаясь массовых потерь по вкладам, британское правительство было вынуждено в кратчайшие сроки заморозить активы Landsbanki, фактически вызвав блокирование потока иностранного капитала в стране. Вам определенно не захотелось бы иметь исландский расчетный счет, когда это случилось – особенно учитывая, что к концу ноября 2008 года исландская крона обесценилась на 58%.

В Ирландии изъятие вкладов на сумму почти в 4 млрд евро менее чем за три недели вынудило ирландское правительство национализировать Anglo Irish Bank в январе 2009 года. Крупные вкладчики потеряли веру в правительственную гарантию банковского счета и начали в массовом количестве забирать наличные из ирландских банков. Как в то время сказал профессор Тринити-колледжа (Дублин): «Это кошмарный вариант развития событий для [ирландского] правительства… они не смогут остановить дальнейшее изъятие вкладов, пока мы не закроем границы и не превратимся в Кубу».

Второй набег на банки Ирландия испытала в конце 2010 года, когда только в октябре со счетов ирландских финансовых организаций было снято более 67 млрд евро. С начала кризиса в 2008 году шесть ведущих банков Ирландии, два из которых в настоящее время находятся в процессе банкротства, лишились корпоративных вкладов на сумму более 90 млрд евро. Изъятия вкладов продолжаются – в мае 2011 года сообщалось, что за последние 12 месяцев объем депозитов резидентов в ирландском частном секторе сократился на 8,7%.Объем депозитов резидентов еврозоны, проживающих вне Ирландии, снизился на 9,7% за этот же период, в то время как вклады нерезидентов еврозоны уменьшились на 28,2%. Ирландский опыт ясно демонстрирует: когда вкладчики чувствуют опасность, и они могут перевести свои деньги в любое другое место – именно так они и поступают.

Из-за изъятия вкладов ирландские банки оказались в руках ЕЦБ, который милостиво спас страну в ноябре 2010 года, и на конец июня 2011 года одолжил им более 103 млрд евро. Удивительно, но этого, помимо 55,7 млрд евро, полученных ирландскими банками от собственного центробанка, оказалось недостаточно для рекапитализации банковской системы Ирландии, которой требуется еще 24 мрлд евро капитала, чтобы остаться на плаву.

Изъятия вкладов в Греции оказались столь же разрушительными. На данный момент в 2011 году отток депозитов из греческих банков составил около 8%, ускорившись в мае и июне. Недавно агентство Moody’s предупредило, что подобные оттоки могут вызвать «существенный недостаток наличных, если они быстро превысят 35% депозитов». Помощь в размере 109 млрд евро, перечисленная на прошлой неделе, дает повод предполагать, что это уже могло произойти.

Так же как и в случае с Ирландией, ЕЦБ держал греческие банки на плаву, предоставив им финансирование в размере почти 100 млрд евро в 2010 году и еще 103 млрд евро на данный момент в 2011 году. Недавний пакет помощи поможет Греции выиграть время, но отток вкладов все равно может свести к минимуму усилия ЕЦБ по спасению греческой банковской системы, если он будет и дальше увеличиваться.

Хотя у нас

нет данных по Испании или Италии, мы понимаем, что правительства этих стран

прекрасно осознают, какое влияние набег на банки может оказать на их финансовую

стабильность. Италия – рыба покрупнее, чем Ирландия или Греция. Объем ее

заимствований, достигающий 1,8 трлн евро в номинальном отношении, намного

больше, чем долг Греции, Испании, Португалии и Испании вместе взятых.

Италия и Испания слишком велики, чтобы обанкротиться, и слишком велики, чтобы

их спасать, так что будущее еврозоны окажется под серьезным ударом, если

итальянские и испанские вкладчики заберут свои евро. Поэтому нам показалось

очень полезным прочесть о новых положениях, принятых фондом спасения еврозоны,

EFSF, в рамках последнего спасения Греции.

В их число вошла возможность EFSF скупать правительственные облигации на вторичном рынке, предоставлять странам ЕС «предупредительные кредитные линии», прежде чем их исключат из кредитного рынка, и «ссужать правительствам средства для рекапитализации их банков». Кризис государственной задолженности, в основе своей, - это банковский кризис. Банки владеют массой государственных долговых обязательств. Если вкладчики изымают капитал, эти банки должны продать правительственные облигации, чтобы не обанкротиться. И меры EFSF необходимы для того, чтобы обеспечить банки ликвидностью, которая нужна им, чтобы выжить в случае набега вкладчиков. Вопрос в том, что будет, если в EFSF тоже закончатся средства.

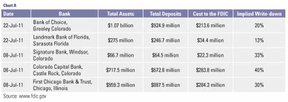

На наш взгляд, вкладчики, решившие вывести свои средства из местных банков еврозоны, заслуживают некоего одобрения, потому что «понимают, что к чему». Европейские банки – по-прежнему являются корнем этой проблемы, а вкладчики правы в том, что сомневаются в сохранности своих депозитов в этих банках. Мы всегда утверждали, что реальная проблема нашей финансовой системы – это чрезмерная закредитованность. Нам постоянно напоминают об этом факте каждую пятницу, когда сообщают о банкротствах американских банков. Если сравнить активы ликвидированных банков с тем, сколько Федеральная корпорация страхования депозитов тратит на компенсации вкладчикам, становится ясно, сколько раз банки теряли свой капитал. Здесь следует помнить о том, что банки ссужают наши деньги, а в резерве оставляют совсем немного. Если допустить, что они оставляют 5 центов капитала на каждые 95 центов, которые они дают взаймы, то «приблизительный размер списаний» в 25% на рис. А означает, что банк понес убытки, в шесть раз превышающие объем собственного капитала.

Ситуация в банковском секторе Европы не отличается от вышеописанной – европейские банки тоже сильно левериджированы, но ситуация еще больше усугубляется тем, что некогда ликвидный и надежный заем на балансе европейских банков – государственные долговые обязательства – больше не является ликвидным и надежным. Из-за этого банки ЕС чрезвычайно уязвимы из-за набега вкладчиков, потому что они вынуждены обращаться за помощью ЕЦБ, чтобы сохранить ликвидность. ЕЦБ только на это и способен – если случится реальное «кредитное событие», мы все можем быть уверены, что на обесценившиеся активы в тех масштабах, которыми сегодня владеют европейские банки, покупателей не найдется, будь это государственные облигации или что-то иное.

В этом месяце мы обсуждаем банковский кризис в Евросоюзе, чтобы напомнить все, что мы недавно пережили два события, когда вся финансовая система едва не рухнула. Первое произошло в разгар кризиса 2008 года. Второе случилось в мае 2010 года, когда ЕЦБ вмешался с программой помощи в объеме $1 трлн, чтобы предотвратить катастрофу. Все финансовые спасения до этого момента были продиктованы желанием предотвратить падение первой костяшки домино. Они проводились, чтобы остановить распространение инфекции – всеобщего финансового спада, который, по сути, превратил бы мировую банковскую систему в исландскую денежную ловушку – когда капитал не может ни войти, ни выйти.

Мы по-прежнему не знаем, возможно ли предотвратить финансовый коллапс в Европе, потому что инвесторы и вкладчики не так наивно смотрят на реальность. Сбой в работе финансовой системы продолжается, и его не предотвратить с помощью таких постоянных ошибочных финансовых махинаций. Если вкладчики еврозоны переведут свои деньги, потребуется больше спасений, увеличивающих уровень государственной задолженности и еще больше усугубляющих и без того безнадежную ситуацию.

Как предполагает опрос выше, мы полагаем, что все больше европейских вкладчиков выводят свои средства из банков ЕС, и многие из них повторно инвестируют свой капитал в золото и серебро. Нас не удивляют исторические максимумы золота в долларах и евро. Стоит признать, что эти инвесторы в Исландию и Ирландию, предусмотрительно обратившие свои наличные в золото до набегов на банки, достигли реальных результатов в номинальном и реальном отношении. Мы полагаем, что золото и серебро – это главная альтернатива расчетному счету в уязвимой банковской сфере, и неважно, напечатает ли ЕЦБ новые евро или объявит дефолт, оба исхода будут по-прежнему стимулировать мощный спрос на альтернативную валюту – драгметаллы.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.