Хронически низкие прогнозы цены на золото

- дата: 12 августа 2023 (источник от 29 ноября 2012)

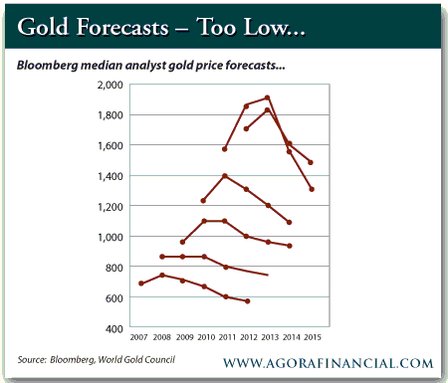

График ниже взят с сайта The Daily Reckoning, показывающей средневзвешенные прогнозы цены на золото аналитиков, опрашиваемых Bloomberg. Мы видим, что с 2007 года и далее средний прогноз цены на золото следовал такому сценарию – желтый металл торгуется по $650-$700 в текущем году, растет до $750-$800 в 2008 году, а затем падает ниже $600 к 2012 году. Они всегда ожидают, что цена на золото будет ниже через четыре года, чем сегодня. Несмотря на то, что они постоянно ошибаются, они все равно ожидают, что цена будет ниже через четыре года, чем сегодня.

Это совершенно точно не те эмоции, которые царили бы на рынке, если долгосрочный бычий рынок золота приближался к концу. Есть высокая вероятность, граничащая с определенностью, того что в конце бычьего рынка золота средний аналитик будет прогнозировать повышательный ценовой тренд, растянутый на много лет в будущее.

Золотые прогнозы – слишком низкие

С другой стороны в статье, приведенной выше, содержатся некоторые серьезные ошибки. Одна из них в том, что на Китай и Индию приходится 47% спроса на золото. Делая подобное заявление, вы ошибочно используете традиционный ресурсный анализ для рынка золота.

У всех ресурсов кроме золота так называемое отношение запасов к оттоку/расходу относительно низкое, то есть объем ресурса, хранящегося на складах или в сейфах, относительно невелик по сравнению с объемом его потребления в коммерческих целях. Его почти всегда хватит меньше, чем на год и очень часто лишь на несколько недель. Это значит, что когда мы проводим анализ спроса и предложения для любого ресурса кроме золота, имеет смысл сравнивать объемы производства и потребления в текущем году. В случае золота запасы над землей более чем в 75 раз превосходят ежегодный объем добычи. То есть если бы вся золотодобывающая индустрия прекратила бы работать на год, это не оказало бы значительного влияния на суммарный объем предложения золота. Поэтому и не имеет смысла сравнивать годовой объем продаж золота в отдельной стране с суммарным мировым объемом его добычи и использовать результат сравнения как индикатор доли этой страны в мировом спросе на золото.

Похожая ошибка – недооценивать действия Феда. Цена на золото в долларах США в основном определяется общим представлением о том, что происходит и будет происходить с долларом США, что, в свою очередь, в основном определяется действиями Феда. Например, негативные процентные ставки представляют собой мощный бычий фактор для рынка золота, но реальные процентные ставки в США не могли бы быть негативными, если бы не существовало Феда.

Золото – это глобальный рынок и то, что влияет на спрос на золото в одной части мира, может влиять на формирование цены на него в другой его части, но золото никогда не сможет добиться сильного и жизнеспособного роста относительно твердой валюты. Например, если бы доллар США внезапно превратился твердую валюту, благодаря тому, что Фед твердо пообещал бы более не наращивать его предложение, у нас нет никаких сомнений в том, что цена на золото в долларах США упала бы гораздо ниже сегодняшнего уровня, независимо от происходящего в Индии или Китае. В этой гипотетической ситуации цена на золото упала бы в долларах США, но это не обязательно произошло бы в других валютах.

Главная причина, по которой стоит оставаться быком на долларовую цену на золото, заключается в том, что болваны в высших эшелонах Феда действительно верят, что они помогут помочь американской экономике с помощью создания денег из воздуха. Чем слабее будет становиться экономика, тем больше они создадут денег, и чем больше они их создадут, тем слабее она станет.

Комментарии 5

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.