История отношения золото/нефть: 1946-1969

- дата: 17 февраля 2024 (источник от 27 августа 2018)

Отношение цен определяет относительную стоимость товаров и является полезным параметром для определения того, имеет ли конкретный товар справедливую, заниженную или завышенную цену.

Отношение цен позволяет увидеть потенциально выгодные объекты спекуляции. Сюда входит как сам товар, так и рыночные деривативы и акции компаний, участвующих в цепочке поставок от разведки, добычи, обработки, аффинажа и продажи до производства продукции, содержащей данный материал.

Ранее я задокументировал историю отношений золото/серебро, платина/золото и платина/палладий с отказа США от золотого стандарта в 1971 г. по настоящий день. (Mercenary Musings: 9 мая 2016 г. – см на Goldenfront здесь, 6 февраля 2017 г., 15 января 2018 г. – см на Goldenfront здесь). Сегодня же моя тема – цены золота и нефти и их отношение.

Наши исходные данные включают среднемесячные лондонские цены золота, предоставленные Kitco.com, и среднемесячные цены нефти марки West Texas Intermediate (WTI), предоставленные Управлением по информации в области энергетики США (Energy Information Administration (EIA).

Обратите внимание, что за период 1946-67 гг. мы получили только среднегодовые значения для золота, поэтому мы экстраполировали их на 12 месяцев каждого года.

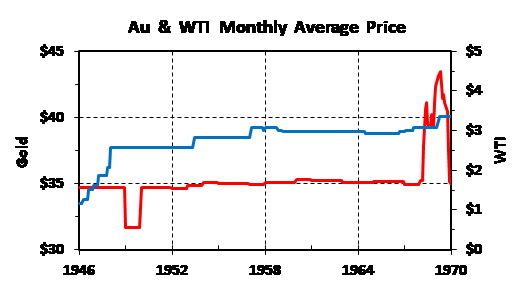

В первой из двух частей анализа я рассматриваю цены золота и нефти и их отношение от конца Второй мировой войны до времени, когда до разрыва связи между золотом и долларом в августе 1971 г. оставалось примерно полтора года. Цена обоих товаров в долларах США в этот период была фиксированной.

Цены золота (красным) и нефти (синим) с 1946 по 1969 гг. показаны на следующем графике:

Среднемесячная цена золота и WTI

Золото; WTI

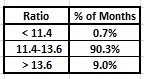

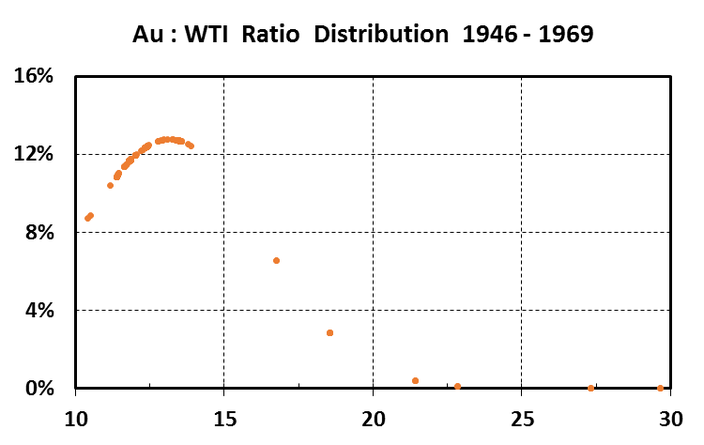

Поскольку в этот период цены были фиксированными, мы сгруппировали отношение в узком диапазоне, охватывающем мелкие колебания цены золота и периодическое повышение цены нефти.

Результирующая таблица и график распределения иллюстрируют этот узкий диапазон и небольшой процент отклонений, на которые приходится лишь 28 из 288 месяцев:

Распределение отношения золото/ WTI: 1946-1969 гг.

Отношение; % месяцев

Распределение отношения золото/ WTI: 1946-1969 гг.

Большинство из 28 значений, выпадающих из преимущественно фиксированного диапазона, приходятся на период с января 1946 г. по декабрь 1948 г., когда отношение было аномально высоким из-за низких послевоенных цен на нефть. В течение 24 месяцев отношение систематически падало с 29.7 до 16.8, в то время как цена WTI росла с $1.17 до $2.57 за баррель.

Четыре отклонения наблюдались в 1969 г., когда США пытались сохранить свои золотые резервы в Форт-Ноксе, девальвировав доллар, не выходя при этом из Бреттон-Вудского соглашения, позволявшего другим странам конвертировать свои долларовые резервы в золото.

Верхние отклонения наблюдались в январе (13.8) и феврале (13.9), а нижние – в ноябре (11.2) и декабре (10.5). Данные аномалии были вызваны волатильностью цены золота, достигшей пиковых $43.46 в мае и затем упавшей обратно к $35.17 в декабре.

Данные Kitco показывают, что в 1949 г. средняя цена золота была $31.69, а отношение к WTI составляло 12.3. Мы изучили эту аномалию, но не смогли найти свидетельств о снижении цены золота и не можем оценить или подтвердить ее достоверность.

Из нашего анализа можно заключить следующее:

На период с 1946 по 1969 гг. приходится 24 из 28 лет участия США в Бреттон-Вудском соглашении, когда американский доллар был привязан к золоту при цене $35.00 за унцию. В действительности цена золота колебалась вокруг этого официального ориентира, варьируясь от минимума $31.69/унция в 1949 г. до максимума $43.46/унция в середине 1969 г.

В свою очередь, эталонная цена нефти марки WTI фиксировалась консорциумом 5 крупнейших американских нефтяных компаний. Нефть в целом на протяжении 24 лет постепенно росла от $1.17/баррель в начале 1946 г. до $3.35/баррель в 1969 г.

Из-за очень низкой цены нефти сразу после Второй мировой отношение золото/нефть составляло примерно 30. За следующие два года отношение резко упало, так как США вступили в свой примечательный послевоенный экономический бум и спрос на нефть взлетел.

После войны США обеспечивали 2/3 мировых потребностей за счет собственных нефтяных месторождений и до середины 1950-х испытывали самодостаточность. Но с ростом экономики и появлением спроса на топливо, энергию, тепло и химические вещества США в конце 1950-х импортировали почти миллион баррелей нефти в день, в основном из Венесуэлы и Канады.

Президент Дуайт Эйзенхауэр (Dwight D. Eisenhower) в 1959 г. ввел квоты для импорта, чтобы сократить влияние дешевой иностранной нефти, в основном со Среднего Востока, на более затратную американскую добычу. Квоты действовали до 1973 г.

Данные действия привели к серьезным последствиям, так как рост нефтяного импорта и текущие издержки Вьетнамской войны и социальных программ Линдона Джонсона (Lyndon Johnson) подпитывали инфляцию в середине-конце 1960-х. Квоты также привели к ускоренному истощению гигантских американских месторождений нефти, результатом чего стал резкий спад собственного производства в начале 1970-х.

Наконец, в 1968-69 гг. США пытались помешать другим странам, в частности Франции, продолжать истощать их золотые резервы. В неудачной попытке девальвировать валюту цена золота выросла с $34.95 в декабре 1967 г. до целых $43.46 весной 1969 г. Но в январе 1970 г. золото вернулось к $34.95.

Такие непродуманные действия стали предвестниками пуска американского доллара в свободное плавание относительно золота посредством трех последовательных шагов в начале 1970-х. Закрытие Ричардом Никсоном (Richard Nixon) «золотого окна» в августе 1971 г. фактически означало односторонний выход США из Бреттон-Вудского соглашения.

Итак, результатом привязки доллара к золоту и фиксирования крупными нефтяными компаниями эталонной североамериканской цены был узкий и стабильный диапазон отношения золота к нефти в течение 22 лет.

Смысл вот в чем: с 1948 по 1969 гг. за унцию золота можно было купить примерно 13 баррелей нефти.

Однако манипуляции свободным рынком со стороны правительства и индустрии посредством фактического контроля цены имели серьезные экономические последствия для США в течение следующих 48 лет.

Я рассмотрю последствия такой политики во второй части своего анализа истории отношения золото/нефть.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.