Постапокалиптические зомби-финансы

- дата: 24 июля 2010 (источник от 23 марта 2010)

Как недавно заметил представитель Международного валютного фонда Джон Липски (John Lipsky) к 2014 году соотношение задолженности к валовому внутреннему продукту в странах «большой семерки» достигнет 100%, и правительства развитых стран окажутся с самыми большими долгами со времен окончания Второй мировой войны.

Это плохие новости, но есть известия и похуже – правительства вбрасывают деньги в мировую банковскую систему, чтобы финансировать увеличение задолженности. После великого спасения банков 2008 года мировая система фактически социализирована, и ее ресурсы перешли от финансирования частного сектора к правительственному долгу.

В 2009 году правительства предотвратили финансовый апокалипсис, оказав поддержку обанкротившейся банковской системе. Но кто поможет правительствам? Ответ в настоящее время таков, что они выкупят сами себя за счет частного сектора экономики. В постапокалиптическом финансовом мире частные банки превратились в зомби, пожирающих плоть, частную экономику, чтобы финансировать правительственную потребность в заемных средствах, невиданную со Второй мировой войны.

Сдвиг экономического влияния к правительствам и их помощникам, крупным банкам, стал самым невиданным в мирное время. И кажется, что администрация Барака Обамы (Barack Obama) не намерена «упустить возможности кризиса», согласно знаменитому выражению руководителя администрации президента, Рама Эмануэля (Rahm Emanuel). План реформы системы здравоохранения на триллионы долларов, принятый 21 марта, будет способствовать национализации сектора, на который приходится 14% экономики США – сверх того, что по сути стало национализацией банковской системы.

График

1: Правительственный долг замещает коммерческие займы в портфелях американских

банков

Банки Америки сократили объем займов до $350 млрд – больше чем на 1/5 – с начала 2009 года и выкупили ценные бумаги казначейства на $300 млрд. Что примечательно, наиболее агрессивными покупателями правительственных долговых обязательств за прошедшие несколько месяцев стали мировые банки, зарегистрированные в Лондоне и на Каймановых островах. Они произвели займы при 20 базисных пунктах (0,2%) и купили казначейские ценные бумаги с доходностью от 1% до 3% в зависимости от срока погашения.

Это и есть знаменитая операция «кэрри-трейд», с помощью которой банки или хедж-фонды берут краткосрочные займы с очень низкой ставкой и выдают их в виде средне- или долгосрочных кредитов с более высокой ставкой. Это работает до тех пор, пока ставки краткосрочных займов остаются чрезвычайно низкими. Как только стоимость финансирования начнет расти, керри-трейд в сфере американских правительственных ценных бумаг с объемом в триллионы долларов рухнет.

В период между ноябрем и январем (последний месяц, по которому доступны данные Минфина) частные иностранные инвесторы (по большей части банки) покупали казначейские облигации и обязательства на $60 млрд ежемесячно – в пересчете на годовой уровень – на $720 млрд, что составляет около половины годовой потребности правительства США в заемных средствах.

График 2: Иностранные приобретения американских казначейских ценных бумаг, данные по частным банкам и Центробанкам

Обратите внимание, что центральные банки мира незначительно увеличили свою долю в правительственных ценных бумагах США. Чистый объем закупок оставался на скромном уровне $20 млрд в месяц, или, в годовом пересчете, $240 млрд.

Министерство финансов США оказалось зависимым от мировых частных банков. Согласно данным Минфина, $108 млрд из $180 млрд чистого объема иностранных приобретений ценных бумаг Казначейства США за последние 3 месяца на январь приходились на Лондон и Каймановы острова.

График 3: Доходность пятилетних индексированных по инфляции казначейских ценных бумаг США

Наиболее примечательным стало желание всего мира финансировать американский дефицит при реальной процентной ставке, не превышающей 0,5%, как в случае с доходностью пятилетних казначейских облигаций США, учитывающей инфляцию. Чрезвычайно низкая реальная доходность подразумевает, что на ближайшие пять лет ожидания прибыли очень низки. Ситуация оказалась приближенной к японскому «потерянному десятилетию» 1990-х, когда банки выкупали правительственные ценные бумаги с доходностью менее 1% за практические бесплатные деньги Центробанка.

Таблица 4: Чистый объем покупок казначейских ценных бумаг США по их географическому происхождению за три месяца по январь 2010 года, $ млн

Где же банки берут деньги, чтобы одолжить их правительству США? Получают от самого американского правительства. С начала кризиса Федеральная резервная система увеличила объем банковских резервов на $1,4 трлн, накачав банковскую систему деньгами, которые банки тут же одолжили правительству обратно, вместе с дополнительными средствами на $300 млрд, освободившимися от сокращения объема кредитования частного сектора.

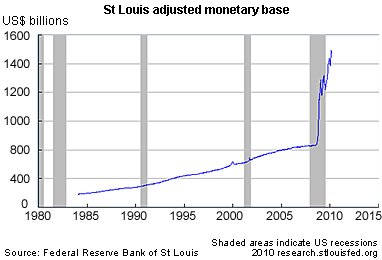

График 5: Денежная база

База денежной массы растет на 40% в годовом пересчете. При обычных обстоятельствах это привело бы к двузначной инфляции. Так как банки сокращают объем кредитования частного сектора и покупают правительственные ценные бумаги, заменяя тем самым потерянные налоговые поступления, результатом становится так называемая «ловушка ликвидности». Притом что уровень недостаточной занятости и безработицы в США составляет 20%, согласно опросу 20 000 домохозяйств в феврале 2010 года, стоимость рабочей силы останется сниженной. Инфляция цен на сырье не превратится так просто в инфляцию цен на потребительские товары.

Такая иллюзия равновесия сохранялась в умирающей экономике Японии; в теории, американский Минфин и финансовая система могут находиться в таком состоянии в течение неопределенного количества времени. Но существует сотня вариантов, когда что-то может пойти не так.

Более слабые правительства, такие как в Испании или Греции, или даже в Великобритании, могут прервать эту цепь. Отказ от американских долларов в ответ на денежную инфляцию может вынудить ФРС поднять процентные ставки. Попытка инвесторов выйти из операций кэрри-трейд может спровоцировать массовое изъятие средств. Японии удалось сохранять состояние этого пузыря в течение 20 лет. Но Япония достигла этого на основании мощи своей банковской системы под надзором Банка Японии; США зависят от резервного статуса доллара, поэтому в наводнении мира американскими облигациями все меньше смысла.

Такого не было еще никогда, и никто не решается давать прогнозы по поводу настолько абсурдного и нестабильного соглашения, что список возможных проблем от его нарушения бесконечен. Теперь, когда весь мир скупает американские долговые обязательства за заемные средства, нет смысла ими обладать. Это плохо кончится, но уточнять, как и когда, пока преждевременно.

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.