Реальные фундаментальные факторы, влияющие на цену золота: в лучшем случае смешаны

- дата: 25 сентября 2015 (источник от 13 сентября 2015)

Если перефразировать Джима Гранта (Jim Grant), то цена на золото в долларовом выражении является величиной, обратной доверию к ФРС и американской экономике. Именно поэтому то, что я называю реальными фундаментальными драйверами цены золота, является измерителями веры в ФРС и/или в американскую экономику. Я рассказывал об этих фундаментальных драйверах цены золота в статьях на TSI на протяжении примерно 15 лет.

Обратите внимание, что я использую слово «реальные», чтобы отделить настоящие фундаментальные драйверы золота от драйверов, на которые регулярно ссылается большинство аналитиков и комментаторов на рынке золота. По словам многих вещунов, в число факторов, влияющих на цену золота, входят объем золота, импортируемый Китаем; объем золота, перемещаемый из хранилища Шанхайской фьючерсной биржи; количество «зарегистрированного» золота на COMEX; сезоны дождей и свадеб в Индии; количество золота, продаваемое/покупаемое различными центральными банками; изменения объема добычи и предложения вторичного металла; домыслы по поводу закупок золота JP Morgan. Это не настоящие фундаментальные драйверы цены. В лучшем случае, они являются отвлекающими моментами.

Без соблюдения какой-либо очередности самыми важными фундаментальными факторами, влияющими на рынок золота, являются: реальная процентная ставка, кривая доходности, кредитные спреды, относительная стабильность банковского сектора, а также обменный курс доллара США.

На протяжении двух последних лет реальные фундаментальные факторы золота обычно ведут себя противоречиво, то есть они не являются ни явно бычьими, ни явно медвежьими. За этот период возникла тенденция к тому, что, когда один из факторов решительно перемещается в одном направлении, ему противодействует движение в противоположном направлении одного из других факторов. Например, когда кредитные спреды начали расширяться (повышательный тренд для золота) в середине 2014 года, ускорилось выравнивание кривой доходности (понижательный тренд для золота). Еще пример: когда кривая доходности изменила направление в обратную сторону и начала расти (повышательный тренд для золота) в январе этого года, реальная процентная ставка пошла вверх (понижательный тренд для золота), а банковский сектор начал стабилизироваться относительно более обширного фондового рынка (понижательный тренд для золота).

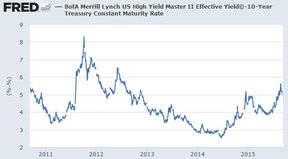

Графики, иллюстрирующие поведение первых из четырех вышеупомянутых фундаментальных драйверов рынка золота за последние 5 лет, приводятся ниже. Первый график показывает, что 10-летняя доходность TIPS, лакмусовая бумажка для реальной процентной ставки в США, достигла двухлетнего минимума в апреле этого года, но с тех пор выросла до годового максимума и дошла до третьего по величине значения в двухлетнем диапазоне. Это медвежий тренд для золота. Второй график показывает, что показатель, представляющий американские кредитные спреды, стремился вверх с середины 2014 года, и недавно прорвался к новому двухлетнему максимуму. Это бычий тренд для золота. Третий график демонстрирует, что американская кривая доходности начала расти в январе, что оптимистично для золота, но ее поведение за последние два месяца вызывает сомнения относительно текущего посыла этого драйвера. И четвертый график показывает, что, после относительной слабости с июля 2013 года по январь 2015 года, банковский сектор внезапно стал относительно стабильным в начале этого года. Таким образом, этот драйвер из оптимистичного для золота превратился в пессимистичный.

Общая картина, выведенная этими графиками, такова, что фундаментальные драйверы золота по-прежнему противоречивы, хотя, вероятно, существует слегка пессимистичный уклон в связи с новым 12-месячным рекордом реальной процентной ставки. Я ожидаю сдвига к более оптимистичным условиям для золота, но пока что его не произошло.

Комментарии 5

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.