Реальные цены на жилье в Амстердаме – самые высокие за 400 лет. Анализ пузыря

- дата: 10 ноября 2021 (источник от 29 октября 2021)

Цены на жилье в Амстердаме, скорректированные по инфляции, никогда не были такими высокими за всю известную историю. Наряду с низкими процентными ставками, причина быстрорастущих цен – петля обратной связи между банками и потребителями, попавшими в зависимость от ипотечного кредитования и постоянного роста цен.

Тогда как всемирный финансовый кризис – вызванный пузырем недвижимости – всё еще свеж в нашей памяти, во многих развитых экономиках цены на недвижимость сейчас растут рекордными темпами. В Нидерландах цены на недвижимость в 3-м квартале 2021 г. выросли за год на 19%.

Некоторые экономисты считают жилье в Амстердаме – для которого я раздобыл самый долгосрочный индекс – переоцененным с 2020 г., исходя из модели цен на аренду и процентных ставок. Другие указывают на проводившуюся на Западе многие десятилетия политику, создавшую «цикл обратной связи между жильем и финансами», где банки стали зависимыми от ипотечного кредитования, толкая цены на жилье вверх, а потребление всё больше полагается на «богатство», создаваемое ростом цен. Поскольку из-за этой тенденции банки меньше кредитуют продуктивный бизнес, ослаблена сама сердцевина экономик.

Самый долгосрочный индекс недвижимости

В Амстердаме – столице Нидерландов (Голландии) – было изобретено несколько неотъемлемых элементов капитализма. В конце XVI века голландцы отправились в торговые морские экспедиции в Азию. В 1600 г. из голландских портов плавало уже шесть молодых «ост-индских» компаний. Чтобы конкурировать с испанцами и португальцами, но не между собой, эти шесть компаний объединились в одну: Объединенную ост-индскую компанию (De Verenigde Oost-Indische Compagnie, или сокращенно VOC). VOC была официально учреждена в 1602 г., став первым акционерным обществом, чьи акции обращались на первой фондовой бирже. В Нидерланды полились деньги со всей Европы. Из-за необычайного успеха VOC Амстердам нуждался в расширении, и для этого вокруг средневекового центра города вырыли три канала: Херенграхт, Кейзерсграхт и Принсенграхт.

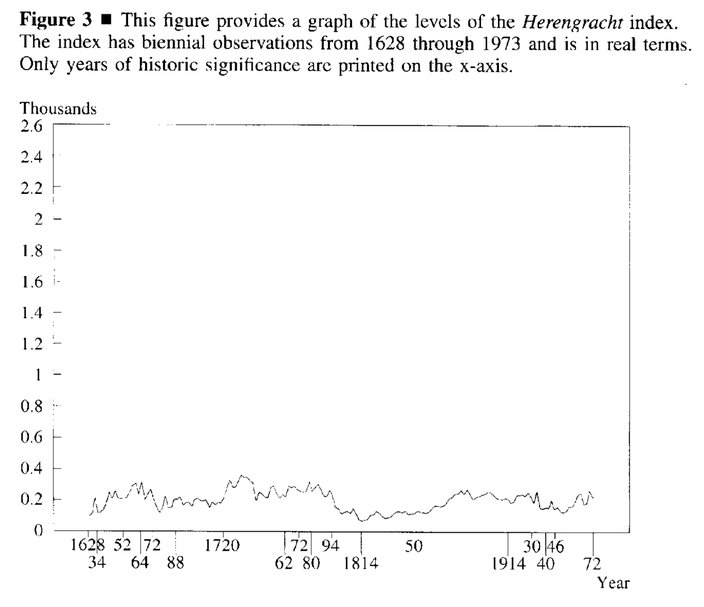

Цены сделок с недвижимостью на набережной Херенграхта – самого изысканного среди них – тщательно документировались. В 1997 г. голландский экономист Пит Эйххольц (Piet Eichholtz) составил индекс цен домов на Херенграхте с постоянным качеством с 1628 по 1973 гг. Так родился индекс Херенграхта. Изначальное исследование Эйххольца показало, что реальные цены на жилье (скорректированные по инфляции потребительских цен) со временем постепенно менялись, но всё же в 1973 г. были примерно такими же, как в 1628 г.

На данном рисунке представлен график индекса Херенграхта. Индекс построен на основе данных за каждые два года с 1628 по 1973 гг. и выражен в реальном отношении. На оси x отмечены лишь исторически значимые годы.

Тысячи

Год

Войны, эпидемии чумы, торговая конкуренция и финансовые кризисы сказывались на ценах, но лишь незначительно в сравнении с тем, что мы увидим после 1990-х. Источник: Пит Эйххольц «Долгосрочный индекс цен на жилье: индекс Херенграхта, 1628-1973 гг.» (ALongRunHousePriceIndex: TheHerengrachtIndex, 1628-1973).

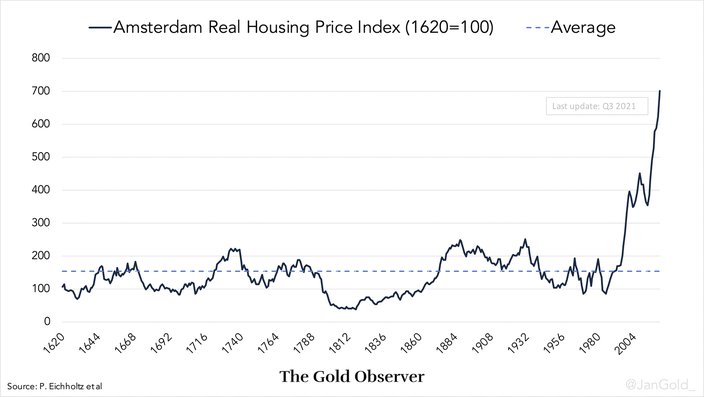

В 2020 г. Эйххольц и коллеги опубликовали обновление по историческим ценам на жилье в Амстердаме. Для этой публикации они собрали более подробные данные, начинающиеся в 1620 г. и охватывающие больше районов. Хотя цифры показывают, что начиная с 1990-х цены стали существенно расти, исследователи заключили, что, исходя из цен на аренду и процентных ставок, жилищный рынок не был в пузыре.

Один из коллег Эйххольца, Матейс Коревар (Mathijs Korevaar), любезно поделился со мной их данными по сентябрь 2021 г. Он написал мне в электронном письме, что после 2019 г. цены выросли настолько, что из их модели следует, что недвижимость в Амстердаме сейчас переоценена. Ниже приведен график реальных цен на жилье в Амстердаме с 1620 г. по сентябрь 2021 г.

Индекс реальных цен на жилье в Амстердаме (1620 г. = 100); Среднее

Последнее обновление: 3-й кв. 2021 г.

Источник: П. Эйххольц и др.

Что такого случилось в 1990-х, что толкнуло цены на жилье намного выше цен в Золотой век Голландии в XVII в. и второй Золотой Век в конце XIX в.? Чтобы получить более широкое понимание жилищного рынка – не ограничиваясь моделью, основанной на ценах на аренду и процентных ставках, – я прочитал работу экономиста, специализирующегося на земле, жилье и банковском деле: Джоша Райана-Коллинза (Josh Ryan-Collins).

Ипотечная революция

Согласно Райану-Коллинзу, с начала XIX в. на жилищном рынке было два ключевых события: изменения в налоге на землю и финансовая дерегуляция. Хотя он в основном исследовал англо-саксонские экономики, я сверил его открытия с Нидерландами.

Классические экономисты, такие как Адам Смит (Adam Smith) и Джон Стюарт Милль (John Stuart Mill), рассматривали землю как актив, несопоставимый с другими, главным образом потому, что она недвижима и имеет фиксированное предложение. Если спрос на землю растет, цена поднимается, но предложение больше не становится. Как следствие, в случае экономического роста стоимость земли – на которой строятся дома – растет диспропорционально товарам и услугам (даже если собственник земли не играет никакой роли в создании этой стоимости). Решение Смита и Милля заключалось в налоге на землю, более высоком, чем на труд или прибыль. И в XVIII-XIX вв. налог на землю действительно был главным источником поступлений в казну в США и Европе.

Затем неоклассические экономисты отбросили вышеупомянутые теории о земле. В XX в. начался сдвиг с налога на землю на подоходный налог. Владеть домом как финансовым активом стало всё более привлекательно. Недоставало лишь способа профинансировать недвижимость.

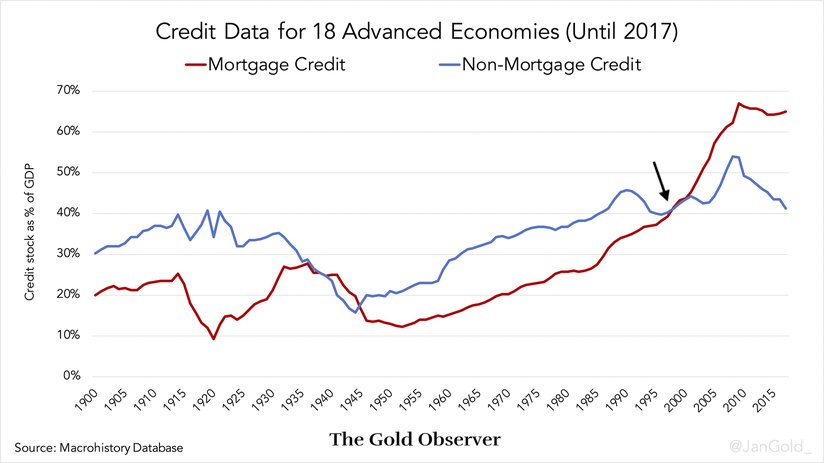

С

1930-х по 1970-е правительства большинства развитых экономик обязывали банки

следовать «кредитным инструкциям», ограничивавшим ипотечное кредитование. Для

банков ипотечный кредит предпочтительнее, чем корпоративный, так как он менее

рисковый. Как правило, дом, приобретенный в ипотеку, служит надежным залогом по

займу. Если заемщик обанкротится, банк может конфисковать залог, и ущерб будет

ограничен. В случае кредитования бизнеса залога может вообще не быть, или же он

может быть низкого качества. Однако для общества важно кредитование

продуктивного бизнеса, так как это создает устойчивый экономический рост и

доход для обслуживания долга. Но кредитные инструкции постепенно отменили, и, как

следствие, в 1995 г. ипотечные кредиты банков обошли неипотечные. Произошла

ипотечная

революция.

Кредит в процентах от ВВП – невзвешенное среднее 18 развитых экономик.

Кредитные данные для 18 развитых экономик (до 2017 г.)

Ипотечный кредит; Неипотечный кредит

Кредит в % от ВВП

Источник: База данных Macrohistory

Когда банк выдает кредит, он создает деньги из воздуха. Таким образом, когда банки выдают ипотечные кредиты, денежная масса растет, но деньги тратятся на ограниченное количество домов. Денежная масса эластична, тогда как предложение домов неэластично. Неудивительно, что в 1990-х цены на жилье пошли вверх. Как следствие, возник цикл обратной связи между жильем и финансами: растущие цены на жилье создавали больше спроса на ипотеки, что еще больше поднимало цены, что вело к еще большему спросу на ипотеки, и т. д.

Секьюритизация ипотек, начавшаяся в 1990-х, также способствовала циклу. Секьюритизация позволяет банкам объединять ипотеки в ипотечные ценные бумаги (ИЦБ). Неликвидный актив (ипотека) превращается в ликвидный (ИЦБ), который можно продать, например, пенсионному фонду. Банки получают комиссию с продажи ИЦБ, и когда ценные бумаги уходят с их баланса, освобождается место для нового ипотечного кредитования.

Наконец, что немаловажно, отмена контроля над движением капитала после прекращения действия Бреттон-Вудского соглашения в 1971 г. означала, что банки больше не зависят в своем финансировании от национальных депозитов. Банки получили доступ к международным денежным рынкам, где они могли привлечь дополнительное финансирование на ипотечные кредиты.

Рост цен на недвижимость ведет к более высокому отношению цен на жилье к доходам и, следовательно, к меньшим потребительским расходам. Падение расходов в экономике с обратной связью между жильем и финансами компенсируется «богатством», генерируемым за счет роста цен на жилье. Люди, имеющие нереализованный прирост капитала с их недвижимости, тратят больше, потому что чувствуют себя богаче, или берут вторую ипотеку, чтобы купить, например, яхту. Прибыль других растет благодаря спекуляции на недвижимости. Но потребление может оставаться высоким лишь постольку, поскольку продолжается цикл.

Заключение

Цикл требует больше долга и роста цен на жилье. Такая неустойчивая долговая спираль продолжается благодаря снижению центральными банками процентных ставок. На мой взгляд, вышеописанное напоминает пирамиду, и жилищный рынок пребывает в пузыре. Правда, я не уверен, как долго продлится эта ситуация и как пузырь лопнет. Возможно, номинальные цены на жилье упадут, а возможно, инфляция вырастет настолько, что реальные цены на жилье вернутся к своему долгосрочному среднему. Проблема со снижением номинальных цен в том, что это может обрушить банковскую систему, так как банки сильно зависимы от ипотек, но центральные банки хотят это предотвратить.

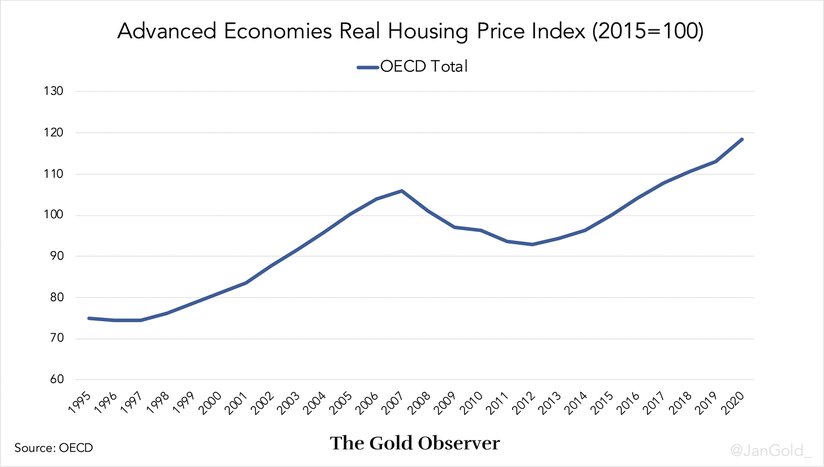

Хочу подчеркнуть, что не во всех (развитых) экономиках жилищный рынок одинаков. Точно так же уровень ипотечного долга растет нелинейно. После всемирного финансового кризиса 2008 г. уровни цен на жилье и ипотечного долга во многих экономиках упали. В ответ на кризис правительства стали спасать банки и поддерживать экономику – что увеличило госдолг. Жилищному пузырю не дали сдуться до конца. Процентные ставки упали до нуля, а реальные ставки стали отрицательными, и цикл начался заново. Цены на жилье возобновили рост.

Индекс реальных цен на жилье в развитых экономиках (2015 г. = 100)

Всего в Организации экономического сотрудничества и развития (ОЭСР)

Источник: ОЭСР

ОЭСР включает большинство развитых экономик

Кроме того, в академической статье Дирка Беземера (Dirk Bezemer) и др. «Больше ипотек, меньший рост?» (More Mortgages, Lower Growth?) за 2016 г. говорится:

«Мы показываем на основе новых собранных данных за 1990-2011 гг. по 46 экономикам, что финансовое развитие с 1990 г. в основном было обусловлено ростом кредитования недвижимости и рынков других активов, что имеет отрицательный коэффициент роста… Мы обнаружили положительный для роста эффект кредитных потоков в нефинансовый бизнес, но не в случае кредитных потоков в ипотеку и на рынки других активов».

Ипотечная революция не только «потеснила» кредиты продуктивному бизнесу, но ипотеки еще и отрицательно сказываются на экономическом росте.

Не породила ли ипотечная революция, подавившая экономический рост, вкупе с бумажной международной кредитно-денежной системой, делающей возможными неограниченные уровни долга, величайшую долговую ловушку в мировой истории?

Наконец, в Нидерландах – и, думаю, не только – чаще всего упоминаемое решение недоступности жилья – просто строить больше домов. Такой подход несостоятелен, потому что банки всегда могут печатать деньги быстрее, чем строятся дома. Решение стоит искать на стороне спроса, а не предложения.

Источники

· Belasting & Douane Museum. Digitale reis door de geschiedenis van belastingen in Nederland

· Bezemer, D. 2014. Schumpeter Might Be Right Again: The Functional Differentiation of Credit.

· Bezemer, D., Grydaki, M., and Zhang, L. 2016. More Mortgages, Lower Growth?

· Bezemer, D., Samarina, A., and Zhang, L. 2017. The Shift in Bank Credit Allocation: New Data and New Findings.

· Eichholtz, P. 1997. A Long Run House Price Index: The Herengracht Index, 1628-1973.

· Eichholtz, P., Ambrose, B, and Lindenthal, T. 2012. House Prices and Fundamentals: 355 Years of Evidence.

· Ferguson, N. 2008. The Ascent of Money.

· Harari, Y.N. 2018. Money.

· Jordà, Ò., Schularick, M., and Taylor, A.M. 2014. The Great Mortgaging: Housing Finance, Crises, and Business Cycles.

· Korevaar, M., Eichholtz, P., and Francke, M. 2021. Dure Huizen Maar Geen Zeepbel in Amsterdam.

· Monsma, J.A., Monsma, A.P. Is een Ingrijpende Herziening van het Gemeentelijke Belastinggebied Opportuun?

· Park, H.Y., Chang, H., Misra, K. 2012. The Impact of Mortgage Securitization on Housing bubble and Subprime Mortgage Crisis: A Self-organization Perspective.

· Riel, A. van. 2016. Het Financieel Stelsel in Historisch Perspectief.

· Ryan-Collins, J., Werner, R., Jackson, A., and Greenham, T. 2012. Where Does Money Come From?

· Ryan-Collins, J. 2019. Why Can’t You Afford a Home?

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.