Ротшильды выходят из тени на столетнюю годовщину лондонского золотого фиксинга - СТАТЬЯ ГОДА

- дата: 24 апреля 2022 (источник от 16 сентября 2019)

«История Лондонского золотого фиксинга – это история вмешательства и манипуляции ценой золота».

В этом месяце отмечается столетие первого «Лондонского золотого фиксинга» – пресловутых ежедневных встреч тайного картеля слитковых банков начиная с 1919 г. для определения эталонной цены золота, используемой на международном рынке золота, продолжающихся по сей день посредством плохо завуалированного преемника – аукциона LBMA Gold Price.

Лондонская эталонная цена золота критически важна для международного золотого рынка, поскольку она используется как источник для всего от процентных золотых свопов Международной ассоциации свопов и деривативов до индексных фондов с золотым обеспечением и от внебиржевых золотых контрактов до базовых транзакционных цен, используемых дилерами физических драгоценных металлов при покупке золотых слитков и монет у аффинажеров и поставщиков.

С 2015 г. Лондонский золотой фиксинг известен как LBMA Gold Price вследствие попытки слитковых банков – членов Лондонской ассоциации участников рынка драгоценных металлов (London Bullion Market Association (LBMA)) исправить репутацию оскандалившегося тогда «фиксинга» и перезапустить его под новым названием. Первый скрытный золотой фиксинг формально возник 12 сентября 1919 г., когда Банк Англии назначил своих любимых банкиров N.M. Rothschild & Sons постоянными председателями ежедневного фиксинга. Ротшильды (Rothschild) и Банк Англии были неразлучны с начала XIX в. и на протяжении существования золотого фиксинга в течение следующего столетия.

Запуск золотого фиксинга Банком Англии и Ротшильдами в 1919 г. последовал за более неформальной версией, существовавшей до начала Первой мировой войны в 1914 г. и состоявшей из встреч четырех лондонских золотых брокеров: Mocatta & Goldsmid, Samuel Montagu, Sharps Wilkins и Pixley & Abell, – устанавливавших ежедневную цену золота в офисе SharpsWilkins.

Начиная с сентября 1919 г. и на протяжении следующих 85 лет встречи золотого фиксинга происходили ежедневно в штаб-квартире Ротшильдов в New Court, St. Swithin's Lane, через дорогу от Банка Англии. Каждое утро в 10:30 неизменно встречались пятеро людей, представляющих пять слитковых банков. После краха Лондонского золотого пула в 1968 г. золотой фиксинг перешел к ценообразованию два раза в день, с дополнительной встречей в 15:00 для «отслеживания» американского утреннего золотого рынка.

Ротшильды оставались постоянными председателями золотого фиксинга до мая 2004 г., когда пресловутый инвестиционный банк загадочно покинул золотой фиксинг и ушел в тень после 200 лет на лондонском рынке золота. То есть, до недавнего времени, так как на этой неделе состоялся семинар и праздничный прием LBMA в честь столетия золотого фиксинга, прошедший, как вы уже догадались, в штаб-квартире N.M. Rothschild на St. Swithin's Lane. Согласно LBMA, «знаменательное событие» празднования столетия «прошло в сотую годовщину первого определения цены золота в нынешнем здании Ротшильдов, построенном на месте (второго) New Court, St. Swithin’sLane, где и была определена первая цена золота. Мы благодарны Ротшильдам за их поддержку в проведении этого мероприятия совместно с LBMA».

Штаб-квартира N.M. Rothschild в New Court на St. Swithin’s Lane, Лондонский Сити, Англия

Действительно ли столетие золотого фиксинга – это «знаменательное событие», как его преподносит LBMA, или же нужен более реалистичный ракурс для противовеса одобрительного шума со стороны лагеря LBMA?

Давайте разберемся, отталкиваясь от множества статей с нашего и других сайтов, рассматривающих различные аспекты пресловутого золотого фиксинга в разные периоды его существования, в том числе статей о нынешнем LBMA Gold Price. В конце концов, LBMA Gold Price – это лишь новое название золотого фиксинга, что признала в этом месяце пресс-служба LBMA, отбросившая притворство, заявив: «12 сентября 2019 г. отмечается столетие первой лондонской цены золота, или того, что сейчас известно как LBMA Gold Price».

Само определение столетия как охватывающего период 1919-2019 гг. подчеркивает преемственность «Лондонский золотой фиксинг – LBMA Gold Price», где LBMA Gold Price – это лишь завуалированная и более удобоваримая версия золотого фиксинга, классический случай того же старого вина в новой бутылке, причем процесс ценообразования по-прежнему контролируется Банком Англии и слитковыми банками.

Неизменный уклад – Ротшильды и Банк Англии

Как же пять старых участников золотого фиксинга – Mocatta & Goldsmid, Samuel Montagu, Sharps Wilkins, Pixley & Abell и, конечно же, N.M. Rothschild – превратились в современную пятерку – HSBC, DeutscheBank, Barclays, Scotia и SocGen, – управлявшую фиксингом до 2014-15 гг.? Если вкратце, то дело обстояло следующим образом.

Пять бывших участников золото фиксинга в лондонском офисе Ротшильдов, где происходил фиксинг до 2004 г.

В 1957 г. произошло слияние Sharps Wilkins с Pixley & Abell с образованием Sharps Pixley. В 1966 г. по «поручению Банка Англии» инвестиционный банк Kleinwort Benson выкупил SharpsPixley. В 1993 г. Deutsche Bank приобрел Kleinwort Benson, а с ним и одно из мест в золотом фиксинге.

В 1957 г. Mocatta & Goldsmid был приобретен Hambros Bank, продавшим затем Mocatta в 1973 г. Standard Chartered Bank. В 1973 г. Scotia bank приобрел Mocatta Bullion у Standard Chartered, образовав ScotiaMocatta. Так объясняется второе место в золотом фиксинге.

В 1967 г. контроль над Samuel Montagu получил Midland Bank, сделавший его в 1974 г. 100-процентной дочерней компанией. В 1992 г. Hong kong and Shanghai Banking Corporation (HSBC) полностью приобрела Midland Bank, а с ним и третье из пяти мест в золотом фиксинге.

Будучи крупным золотым аффинажером, Johnson Matthey (JM) был причастен к золотому фиксингу с 1920-х, но в начале 1960-х JM образовал Johnson Matthey Bankers Ltd (JMB), занявшую одно из мест в фиксинге. В 1984 г. JMB потерпела крах во время одного из самых достопамятных скандалов лондонского финансового и золотого рынка, и компанию выкупил Банк Англии, продавший ее затем Mase Westpac, подразделению австралийского банка Westpac, занимавшемуся торговлей золотом. В 1993 г. место Mase Westpac в фиксинге купил Republic National Bank of New York.

В 2000 г. HSBC также приобрела Republic National Bank of New York. Поскольку у HSBC уже было одно из пяти мест в золотом фиксинге, как и у Republic (благодаря приобретению Mase Westpac), HSBC продала одно из двух мест в фиксинге Credit Suisse. В 2002 г. Credit Suisse продал свое место в фиксинге Societe Generale (SocGen). Так объясняется четвертое место в фиксинге.

А N.M. Rothschild? Из всего этого можно увидеть, что единственной неизменной составляющей золотого фиксинга на протяжении большей части его истории был самый могущественный из всех инвестиционных банков, N.M. Rothschild, а также его старый друг Банк Англии, действующий за кулисами. Однако в 2004 г. Ротшильды загадочно вышли из золотого фиксинга. Было ли это местью Банка Англии за то, что его заставили «заглянуть в бездну» и продать британские золотые резервы, чтобы помочь рынку, испытывавшему дефицит физического золота, или же это был характерный для Ротшильдов уход в тень? Какой бы ни была причина, в 2004 г. Банк Англии организовал покупку места Ротшильдов в золотом фиксинге более податливым Barclays Bank.

Примечательно, что даже при участии в золотом фиксинге Barclays влияние Ротшильдов сохранилось, поскольку в 2006-2012 гг. председателем Barclays был некто Маркус Эйджиус (Marcus Agius), зять бывшего председателя N.M. Rothschild Эдмонда де Ротшильда (Edmond de Rothschild).

Для тех, кто знаком с пятью домами Ротшильдов и символизмом пяти стрел, тот факт, что в золотом фиксинге всегда было лишь пять мест, – символическое совпадение. Однако всегда оставалось вопросом, кто реальный кукловод лондонского рынка золота: Ротшильды или Банк Англии.

Ребята, фиксинг готов – одна из ежедневных встреч золотого фиксинга у Ротшильдов на St. Swithin’s

Не такая уж и невидимая рука Банка Англии

Помимо N.M. Rothschild, неизменной составляющей золотого фиксинга с самого его возникновения, конечно же, является Банк Англии, центральный банк, контролирующий и всегда контролировавший лондонский рынок золота. Версия фиксинга 1919 г., тогда еще в фунтах стерлингов, была даже запущена Банком Англии, главным образом, для продажи в Лондоне золота семи южноафриканских золотодобытчиков, используя Ротшильдов в качестве торговых агентов. По сути, Ротшильды стали вмешиваться в рынок, председательствуя в новом фиксинге, и распределять южноафриканское золото через других брокеров драгоценных металлов.

Первые шесть лет существования золотого фиксинга, 1919-25 гг., совпали с эрой плавающих обменных курсов, когда почти все проходящее через Лондон золото продавалось Ротшильдами посредством золотого фиксинга, а цена золота слегка колебалась исходя из фиксированной долларовой цены $20.67 за унцию и колебаний фунта стерлингов относительно доллара США. Затем, когда Британия в 1925 г. вернулась к золотому стандарту, определяемая фиксингом цена золота до 1931 г. оставалась в очень узком торговом диапазоне, причем официальная цена золота, которую Банк Англии платил золотодобытчикам, фактически служила предельным ориентиром цены золота.

Когда Британия в 1931 г. отошла от золотого стандарта, а США в 1934 г. подняли официальную цену золота до $35 за унцию, лондонская цена золота стала немного расти, но все еще под интервенционистским надзором Банка Англии. Из-за начала Второй мировой войны в 1939 г. лондонский рынок золота и золотой фиксинг закрылись и оставались закрытыми до 1954 г. Когда они вновь открылись, это был мир Бреттон-Вудской денежной системы с фиксированной официальной ценой золота $35 за унцию.

В 1954-68 гг. наблюдались бесчисленные дерзкие попытки Банка Англии и других центральных банков удержать рыночную цену золота на уровне $35 за унцию, кульминацией чего стал пресловутый Лондонский золотой пул – эксперимент по вмешательству в цену золота в 1961-68 гг., потерпевший крах в марте 1968 г., когда у Казначейства США закончились золотые слитки хорошей поставки, несмотря на то что Банк Англии как агент пула в 1967-68 гг. продал тысячи тонн золота в рамках золотого фиксинга.

Однако Банк Англии регулярно вмешивался в золотой фиксинг еще до Лондонского золотого пула с целью оказания на цену золота того, что он надменно называл «смягчающим влиянием». Наглядной иллюстрацией является следующий отрывок из ежеквартального бюллетеня Банка Англии за 1964 г.:

«Банк Англии физически не представлен в фиксинге. Но он может, как и любой другой оператор, фактически участвовать в фиксинге, подавая заявки по телефону через своего слиткового брокера, и в фиксинге он пользуется исключительно услугами председателей рынка Ротшильдов.

…Банк стремится, как и в случае валютного рынка и рынка золотообрезных ценных бумаг, в меру своих возможностей оказывать на рынок смягчающее влияние, чтобы избежать резких и ненужных движений цены и этим самым помочь рынку выполнять свои функции».

После краха Лондонского золотого пула в марте 1968 г. рынок золота вновь открылся спустя две недели, используя двухъярусный подход: официальная цена золота $35 за унцию для центральных банков и «свободно-рыночная» цена для всех остальных. Примечательно, что после повторного открытия золотой фиксинг Ротшильдов и сотоварищей перешел к определению цены в долларах США и была добавлена послеобеденная встреча фиксинга в 15:00, чтобы дать Банку Англии и пяти участникам фиксинга больше контроля над утренними торговыми часами в Нью-Йорке.

Если вы думаете, что Банк Англии в 1968 г. отказался от поиска способов манипулировать ценой золота, то вы ошибаетесь. Напротив, он продолжил плести интриги за закрытыми дверями вплоть до наших дней, включая обсуждение с управляющими других центральных банков «Группы десяти» в Банке международных расчетов в Швейцарии в 1979 и 1980 гг. создания нового интервенционистского золотого пула, чтобы «сломить психологию рынка» и сдерживать цену золота «в целевой области в критический период» («Новый золотой пул в Банке международных расчетов в Базеле, Швейцария: часть первая – большое расследование» (New Gold Pool at the BIS Basle, Switzerland: Part 1) и «Новый золотой пул в Банке международных расчетов в Базеле, Швейцария: часть вторая – пул против золота за нефть – большое расследование» (New Gold Pool at the BIS Basle: Part 2 – Pool vs Gold for Oil) – см. на Goldenfront здесь и здесь).

Банк Англии также стоял за созданием лондонского рынка золотого кредитования – чрезвычайно скрытного и непрозрачного рынка, возникшего в 1980-х, где центральные банки ссужают свое золото посредством слитковых банков LBMA, после чего кредитные золотые позиции продаются на рынке, оказывая подавляющее влияние на цену. Если спросить LBMA и Банк Англии о данных по непогашенным золотым кредитам или о размере рынка кредитования, ответа вы не получите. Банк Англии также содействовал развитию торговли в Лондоне нераспределенными золотыми позициями – огромной пирамиды бумажных золотых позиций (обычного кредита в виде обещаний слитковых банков), практически не обеспеченных реальным золотом, но оказывающих огромное влияние на обнаружение цены золота и, что важно, доказывающих, что Банк Англии продолжил оказывать смягчающее влияние посредством золотого фиксинга.

Иллюстрацией этого служит поразительный случай вмешательства в золотой фиксинг в 1980-е главы золотовалютного отдела Банка Англии Терри Смитона (Terry Smeeton): «Деятельность Терри по золоту, часто отчасти нацеленная на содействие ежедневному золотому фиксингу лондонского рынка, была в целом выгодной». Подробнее: «Банк Англиии Лондонский золотой фиксинг в 1980-х» (The Bank of England and the London Gold Fixings in the 1980s).

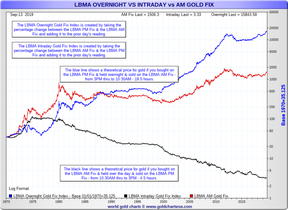

Если кто-то сомневается, что Лондонский золотой фиксинг подавлял цену золота, взгляните на следующий график с сайта Ника Лейрда (Nick Laird) goldchartsrus.com, где показаны три линии цены золота с 1970 г., когда цена была $35 за унцию, до 2019 г. Красная линия – это фактическая долларовая цена золота. Синяя – это теоретическая цена золота, если покупать по послеобеденной цене Лондонского золотого фиксинга и продавать на следующий день по утренней цене золотого фиксинга. Черная – это теоретическая цена золота, если покупать по цене утреннего золотого фиксинга и продавать в тот же день по цене послеобеденного золотого фиксинга.

Фиксинг готов! – подавляющее влияние золотого фиксинга на цену золота в течение почти 50 лет

Овернайт, внутридневное изменение и утренний золотой фиксинг LBMA

13 сент. 2019 г.; Посл. утренний фиксинг = 1506.3; Посл. внутридневное значение = 3.33; Посл. овернайт = 15843.59

База 1970 г. = 35.125

Индекс золотого фиксинга LBMA овернайт создан путем добавления процентного изменения между послеобеденным и утренним фиксингом LBMA к значению предыдущего дня

Внутридневной индекс золотого фиксинга LBMA создан путем добавления процентного изменения между утренним и послеобеденным фиксингом LBMA к значению предыдущего дня

Синяя линия показывает теоретическую цену золота, если покупать по цене послеобеденного фиксинга LBMA в 15:00 и продавать через 19.5 часов в 10:30 по цене утреннего фиксинга

Черная линия показывает теоретическую цену золота, если покупать по цене утреннего фиксинга LBMA в 10:30 и продавать через 4.5 часа в 15:00 по цене послеобеденного фиксинга

Логарифмический формат

Индекс золотого фиксинга LBMA овернайт, база 01/01/1970 = 33.125; Внутридневной индекс золотого фиксинга LBMA; Утренний золотой фиксинг LBMA

Если начиная с 1970 г., когда цена золота была $35 за унцию, вы покупали бы каждый день золото по цене послеобеденного золотого фиксинга и продавали спустя 19.5 часов по цене утреннего золотого фиксинга, то ваши $35 сегодня стоили бы $15,843. Такова совокупная стоимость стратегии овернайт. С другой стороны, если бы вы каждый торговый день начиная с 1970 г. покупали золото по цене утреннего золотого фиксинга и продавали спустя 4.5 часа по цене послеобеденного золотого фиксинга, то ваши $35 сегодня стоили бы всего $3.33. Такова совокупная стоимость внутридневной стратегии. Суть в том, что Лондонский золотой фиксинг подавляет внутридневную цену золота и текущая цена золота около $1500 намного ниже того, какой она должна быть. Но LBMA в своих комментариях по поводу столетия Лондонского золотого фиксинга в этом месяце ничего об этом не упоминала.

«Фиксинг – значит подтасовка»

London Gold Market Fixing Limited

Также LBMA в рамках празднования столетия в этом месяце ничего не упоминала о том, что получившая невероятное название London Gold Market Fixing Limited (LGMFL), частная компания, образованная пятью банками – участниками золотого фиксинга (Barclays BankPlc, HSBC Bank USA, The Bank of Nova Scotia, Deutsche Bank и Societe Generale), все еще значится как активная компания в британском реестре компаний. Отчеты этой компании, учрежденной в 1994 г., все еще подготавливаются на постоянной основе, и она не может быть закрыта, так как в судах Нью-Йорка сейчас рассматриваются групповые иски, обвиняющие LGMFL в причастности к манипуляции ценой золота.

Например, последняя запись о компании в реестре от 4 сентября 2019 г. показывает назначение Франсуа Комбе (Francois Combes) из SocGen директором LGMFL 30 августа 2019 г., освобождение от должности директора LGMFL в ту же дату Винсента Домьена (Vincent Domien) из SocGen и прекращение полномочий Стивена Лоу (Steven Lowe) из Scotia в августе 2018 г.

Помимо Франсуа Комбе из SocGen, на данный момент директорами LGMFL также являются Саймон Уикс (Simon Weeks) из Scotia, Ксавье Ланнеграс (Xavier Lannegrace) из SocGen, Пол Воллер (Paul Voller) из HSBC и Ежи Бурмич (Jerzy Burmicz) из Barclays. Deutsche Bank к этому времени успешно вышел из LGMFL. В реестре также имеются последние ежегодные отчеты LGMFL по декабрь 2018 г. с критическим комментарием:

«Четыре банка – участника LGMFL значатся ответчиками в групповых исках, ожидающих рассмотрения в Федеральном окружном суде США Южного округа Нью-Йорка, первый из которых подан 3 марта 2014 г. в связи с их ролью в установлении лондонской эталонной цены золота. Истцы утверждают, среди прочего, что LGMFL и ее банки-участники нарушили положения Акта Шермана (Sherman), Закона о товарных биржах, правила 180.1 (a) Комиссии по торговле товарными фьючерсами и законы различных штатов, манипулируя лондонской эталонной ценой золота».

Упоминаемые выше американские групповые иски к LGMFL рассматривались в публикациях на сайте BullionStar, таких как «Манипуляция фьючерсами и подтасовка фиксинга: одни и те же банки, одни и те же торговые отделы» (Spoofing Futures and Banging Fixes: Same Banks, Same Trading Desks), и в подробном и беспрецедентном анализе судебных документов по групповым искам в блоге Аллена Флинна (Allan Flynn) здесь.

И не только в Нью-Йорке инвесторы считают, что стали жертвами мошенничества на рынке золота. Инвесторы также подали групповые иски против LGMFL и пяти банков – участников золотого фиксинга в Верховный суд Онтарио в Канаде. В вышеупомянутых отчетах LGMFL говорится, что, согласно канадским групповым искам:

«LGMFL и банки-участники сговорились, договорились и/или условились о манипуляции лондонской эталонной ценой золота, и от них требуется возмещение ущерба в размере 1 млрд канадских долларов согласно Закону о конкуренции, а также за гражданский сговор, нечестное обогащение и отказ от ответственности».

В обновлении LBMA от 12 сентября о знаменательном столетии нет ни слова о том, что LGMFL все еще является активной компанией и что четыре из пяти банков – участников фиксинга на данный момент являются ответчиками по групповым искам в Нью-Йорке и Канаде.

Также интересно, что большинство участников LGMFL на данный момент вообще вышли из лондонских рынков драгоценных металлов. В их числе Deutsche Bank, Barclays и с недавнего времени SocGen. Еще один участник картеля, ScotiaMocatta, произвел реорганизацию своего бизнеса, связанного с драгоценными металлами. Таким образом, только HSBC сохраняет полноценную активность на лондонском рынке золота, как объяснено в статье «Проклятие Лондонского золотого фиксинга снова дает о себе знать, когда SocGen бежит с корабля» (Curse of the London Gold Fix strikes again as SocGen abandons ship):

«Боевые потери все еще активной компании LGMFL выглядят настолько серьезными, что все бывшее отродье золотого фиксинга кажется проклятым. Неужели лишь вопрос времени, когда пятый участник пресловуто синдиката, HSBC, столкнется с неприятностями?»

Поспешное прикрытие сайта GoldFixing

LGMFL – это та самая компания, на которую Bloomberg обращает внимание в своей статье «Лондонский золотой фиксинг вызывает подозрения на фоне активных торгов» (London Gold Fix Calls Draw Scrutiny Amid Heavy Trading) за ноябрь 2013 г.:

«LGMFL, компания, контролируемая пятью банками, устанавливающими эталонную цену, не имеет постоянных сотрудников. Звонок Bloomberg News был переадресован 68-летнему Дагласу Бидлу (Douglas Beadle), бывшему сотруднику банка Ротшильдов, выступающему консультантом компании… Бидл отказался прокомментировать процесс определения эталонной цены».

LBMA также в своих речах на этой неделе не упоминала о настоящих причинах того, почему в марте 2015 г. золотой фиксинг «свернули». Напомним, что последний золотой фиксинг состоялся в четверг, 19 марта 2015 г., в 15:00. Затем 23 марта 2015 г. сайт LGMFL по адресу www.goldfixing.com был закрыт, а его сервер отключен, что подтвердил все тот же бывший сотрудник банка Ротшильдов Даглас Бидл. Подробности и ссылки на все оригинальные документы, находившиеся на сайте www.goldfixing.com до его поспешного прикрытия см. в статье «Сайт Лондонского золотого фиксинга www.goldfixing.com закрыт» (London Gold Fixing website goldfixing.com taken offline).

«Лучшее, что можно было сделать, – все свернуть»

Но что привело к сворачиванию золотого фиксинга в 2015 г. (и его замене практически тем же, только под другим названием)? Можно предположить, что сворачивание Лондонского золотого фиксинга началось в конце 2013 г. после скандала вокруг LIBOR, когда финансовые регуляторы, такие как британское Управление финансового надзора (Financial Conduct Authority (FCA)) и Управление финансового надзора Германии (BaFin), начали следствие по золотому фиксингу и его пяти банкам. BaFin удалось особенно эффективно расследовать деятельность DeutscheBank в рамках золотого фиксинга. В конце 2013 г. BaFin потребовало у Deutsche некие документы, после чего в январе 2014 г. DeutscheBank вышел из лондонского рынка золота и серебра и затем отказался от своего места в золотом и серебряном фиксинге.

Не имея возможности продать свое место в золотом или серебряном фиксинге, поскольку другие банки не хотели иметь дело с фиксингом из-за следствия регуляторов, Deutsche Bank сделал уведомление за две недели и 13 мая 2014 г. вышел, оставив в золотом фиксинге четыре банка (Barclays, Scotia, HSBC и SocGen), а в серебряном – всего два (Scotia и HSBC).

Тогда остальные участники фиксинга тоже захотели бежать с корабля, но 15 мая 2014 г. издание ZeroHedge успело опубликовать превосходную статью «От Ротшильдов до Koch Industries: люди, «фиксирующие» цену золота» с досье на всех 10 директоров LGMFL на тот момент. Вот имена этих директоров: Мэттью Кин (Matthew Keen) и Джеймс Ворли (James Vorley) от DeutscheBank, Саймон Уикс и Стивен Лоу от Scotia, Джонатан Сполл (Jonathan Spall) и Мартин Уайтхед (Martyn Whitehead) от Barclays, Питер Дрэбвелл (Peter Drabwell) и Дэвид Роуз (David Rose) от HSBC и Винсент Домьен и Ксавье Ланнеграс от SocGen.

Спустя менее чем неделю, 20 мая 2014 г., Barclays объявил, что из банка уходит руководитель отдела торговли золотом Марк Букер (Marc Booker). Через три дня британский финансовый регулятор FCA объявил, что Дэниел Планкетт (Daniel Plunkett), директор лондонского отдела Barclays по торговле драгоценными металлами и коллега Букера, Сполла и Уайтхеда по торговле в Канэри-Уорф, обвиняется в манипуляции ценой послеобеденного золотого фиксинга и будет оштрафован и отстранен от участия в торгах. Дэниел Планкетт прославился своими заявлениями о том, что он надеется, что цена золота упадет.

В то же время FCA оштрафовало Barclays Bank Plc на £26,033,500 за «неспособность адекватно уладить конфликты интересов со своими клиентами, а также системные и управленческие упущения, связанные с золотым фиксингом, в 2004-13 гг.».

Все верно. Barclays оштрафовали за манипуляцию ценой золота в течение десятилетия с 2004 по 2013 гг., т. е. всего периода участия этого банка в фиксинге. 2004 г. также интересен тем, что начиная с этого времени пять участников фиксинга перестали ежедневно встречаться лично, перейдя к использованию электронных приложений. См. статью «Лондонский золотой фиксинг до 2015 г. был более технологически продвинут, чем сообщалось» (The pre-2015 London Gold Fixings – More technologically advanced than reported). Использование сетевых приложений упрощало сговор, но также оставляло улики.

Фиксинг никуда не делся

То же самое, только под другим названием

Рассмотрение того, как LBMA контролировала переход от Лондонского золотого фиксинга к LBMA Gold Price и по-прежнему препятствует реальному представительскому участию в процессе обнаружения глобальной цены на золото, выходит за рамки настоящей статьи. Оставим это для будущего анализа. Для тех, кого интересуют предпосылки и методы выбора «новой» версии золотого фиксинга, вот подборка актуальных статей: «Китайские банки как прямые участники новых золотых и серебряных аукционов LBMA? Не так быстро!» (Chinese Banks as direct participants in the new LBMA Gold and Silver Price auctions? Not so fast!), «Шесть месяцев на ICE – LBMA Gold Price» (Six months on ICE – The LBMA Gold Price) и «Алхимия LBMA и лондонский рынок золота и серебра: 2 шага назад» (LBMA Alchemy and the London Gold and Silver Markets: 2 Steps Back).

Здесь достаточно будет сказать, что две третьи из пятнадцати участников аукциона LBMA Gold Price – это слитковые банки, такие как Goldman Sachs, HSBC, JPMorgan Chase, Morgan Stanley и Bank of Nova Scotia.

Банк Англии, смягчающий цену золота

Заключение

Если кто-то будет в Лондоне 27 сентября и захочет увидеть, как LBMA и Банк Англии отмечают столетие золотого фиксинга, то в этот день будет проходить «беседа о золоте», совместно проводимая в Банке Англии генеральным директором LBMA Рут Кроуэлл (Ruth Crowell) и председателем LBMA Полом Фишером (Paul Fisher). «Независимый» председатель LBMA Пол Фишер будет чувствовать себя там как дома, ведь он почти всю карьеру проработал на высших должностях в Банке Англии, в том числе как глава валютного отдела (также занимающегося золотом). Подробнее см. в статье «Братья по крови: Банк Англиии LBMA» (Blood Brothers: The Bank of England and the London Bullion Market Association (LBMA)). Как заметил Джим Рикардс (Jim Rickards), когда Фишер в 2016 г. был назначен председателем LBMA:

«Банки выбрали центрального банкира главным по рынку золота. Все равно что поставить нефтяного управляющего во главе Tesla».

В то время как вершащие судьбу лондонского рынка золота в этом месяце поднимают бокалы за столетие золотого фиксинга, воспевая «новый» аукцион LBMA Gold Price, можно вспомнить старую поговорку: «Сколько свинью ни крась, она останется свиньей».

LBMA недавно заявила, что «цене золота понадобилось 89 лет, чтобы пробить барьер $1,000 и достичь 17 марта 2008 г. нового исторического максимума, $1,023.50», на что у нас есть вопрос: какой была бы сегодня цена золота, не будь Лондонского золотого фиксинга и LBMA Gold Price?

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.