Спекулянты слишком оптимистично смотрят на цену на золото?

- дата: 24 марта 2016 (источник от 21 марта 2016)

Джордан Рой-Берн (Jordan Roy-Byrne) недавно опубликовал интересное видео, где обсуждается золотой Отчет об обязательствах трейдеров (Commitments of Traders (COT)). Видео стало ответом на многочисленные статьи, предупреждающие о том, что ситуация с COT подает тревожные сигналы. Я согласен с толкованием Джордана, - он говорит, что данные отчета вероятно не предвещают сильного падения цены на золото.

Главная мысль привязанного выше видео очень напоминает то, о чем я уже много раз говорил в комментариях на TSI. А именно: в индикаторах эмоций трейдеров нет никаких абсолютных эталонов, и это особенно касается отчетов COT. Отчеты COT – это лишь еще один индикатор эмоций. Уровень, дающий предупреждение о «перекупленности» на медвежьем рынке, обычно не применим в условиях бычьего рынка. Ведь в условиях многолетнего бычьего тренда рынок обычно будет более «перекуплен» и будет оставаться таким в течение более долгого времени.

Следует помнить, что спекулятивная нетто длинная позиция в золотых фьючерсах, совпадающая с краткосрочным максимумом цены обычно достигнет куда более высоких уровней в условиях бычьего рынка, чем в условиях медвежьего. На самом деле к тому моменту, когда бычий рынок продолжается уже 2-3 года, уровни, означавшие краткосрочные «перекупленные» крайности в течение предыдущего медвежьего рынка, теперь могут указывать на краткосрочную «перепроданность».

Иными словами, эмоции должны рассматриваться в контексте долгосрочной ценовой тенденции.

К сожалению, на ранних стадиях нового долгосрочного тренда обычно невозможно с уверенностью сказать, что тренд изменился. В случае золота есть доводы в пользу начала циклического бычьего рынка, но они пока не окончательные. Поэтому разумно смотреть на такую информацию, как отчеты COT с долей осторожности.

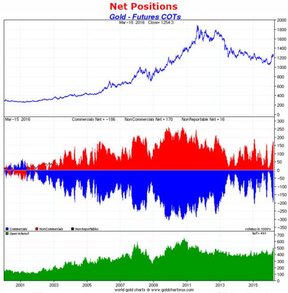

Я вижу в текущей ситуации цены на золото, отраженной в отчете и на графике ниже от Sharelynx.com, предупреждение о том, что краткосрочный риск падения также высок, как и остающийся краткосрочный потенциал роста. В тоже самое время я осознаю, что если начался новый циклический бычий рынок золота, спекулятивная нетто длинная позиция (красным на графике) станут куда больше в следующие два года.

Нетто позиции в золотых фьючерсах: коммерческих трейдеров – синим, не коммерческих трейдеров – красным, открытый интерес - зеленым

Комментарии 1

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.