Золотая неделя с Балковским (31.03 – 13.04): Даг Кейси: «Йеллен заняла этот пост потому что пожилую женщину вероятно не повесят на фонарном столбе»

- дата: 14 апреля 2014 (источник)

Treasurydirect.gov: Размер государственного долга США на…

|

10.04.2013 |

$16,798,984,234,792.33 |

|

10.04.2014 |

$17,539,023,466,494.92 |

* * *

Безработица в Италии в феврале составила 13%

01.04.2013

В феврале 2014 года уровень безработицы в Италии составил 13%, совпав с пересмотренным значением за январь, сообщает итальянское статистическое агентство Istat.

Эксперты, опрошенные агентством Bloomberg, не ожидали изменения с ранее объявленного январского уровня в 12.9%.

Численность безработных составила 3,307,000 человек и по сравнению с предыдущим месяцем выросла на 0.2%. В годовом выражении число безработных увеличилось на 9%, или на 272,000 человек. Уровень занятости населения (отношение численности занятого населения к общей численности населения обследуемого возраста) за месяц не изменился и составил 55.2%.

* * *

Золотые резервы Еврозоны превысили 326.5 млрд евро

09.04.2013

В еврозоне по состоянию на 4 апреля резервы золота превысили 326.5 млрд евро, говорится в сообщении Европейского центрального банка (ЕЦБ).

Неделей ранее их объем составлял 303.1 млрд евро. Изменение в 23.4 млрд евро связано с квартальной переоценкой стоимости резервов, отмечается в сообщении ЕЦБ. Ни один из центробанков зоны евро за прошедшую неделю золото не закупал.

Этот год ЕЦБ начал с запасами золота около 303 млрд евро. С начала года в связи с куплей-продажей золота снижение запасов составило 23 млн евро.

* * *

В январе-феврале рост производства золота в Китае составил 11%

31.03.2013

За первые 2 месяца этого года Китай увеличил производство золота на 10,6% по сравнению с аналогичным периодом 2013 года - до 63.171 т, сообщила Ассоциация золотопромышленников КНР (China Gold Association, CGA).

В том числе добыча золота в январе-феврале составила 51.684 т, что на 10,4% больше, чем в 2012 году.

В феврале выпуск драгметалла составил 29.422 т.

Китай является крупнейшим производителем золота в мире, а также одним из крупнейших потребителей. Выпуск драгметалла в КНР в 2013 году, по данным CGA, составил 428.16 т, потребление - 1,176 т.

* * *

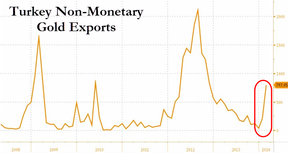

Февральский объем экспорта немонетарного золота в Турцию

01.04.2013

В феврале Турция экспортировала немонетарного золота$797 млн, что на 44.5% выше показателей февраля 2013 года, по расчетам Bloomberg, базирующимся на данных государственной турецкой статистики.

Экспорт немонетарного золота из Турции в $млн с 2008 года

* * *

Объемы добычи серебра в США продолжают падать

11.04.2013

В ноябре 2013 года в США было добыто 80.9 т серебра, что на 14% меньше показателей ноября 2012 года – 94.3 т, по данным Геологического обзора США.

Ежемесячные объемы добычи серебра начали падать в июне 2013 года, сообщает Обзор.

Штат Невада остается лидером по добыче серебра – 19.7 т, тогда как суммарный объем добычи в Аляске, Аризоне, Калифорнии, Колорадо, Айдахо, Миссури, Монтане, Нью-Мексико, Южной Дакоте и Юте составил 60.9 т.

С января по ноябрь 2013 года в США было добыто 956 т белого металла.

* * *

Блог Пертского монетного двора: Продажи золота и серебра за март 2014 года

03.04.2013

Всего за март Двор продал 30,177 унций золотых (желтым) и 545,165 серебряных (серым) монет и слитков.

* * *

Турция снизила импорт золота в марте на 89%

11.04.2013

В марте Турция существенно сократила импорт золота, в то время как закупки серебра за рубежом значительно увеличились.

Стамбульская золотая биржа сообщила, что в прошлом месяце в страну было ввезено чуть более 2.025 т золота по сравнению с почти 18.264 т в марте 2013 года (снижение на 89%).

При этом Турция увеличила в минувшем месяце импорт серебра в 2,4 раза - примерно до 14.742 т против 6.19 т годом ранее.

С начала текущего года в страну было ввезено почти 9.302 т золота (сокращение на 80% относительно января-марта 2013 года). Импорт серебра за 3 месяца этого года составил 43.503 т, что в 2,2 раза больше показателя за аналогичный период годом ранее.

По итогам 2013 года Турция импортировала около 302.315 т золота, что в 2,5 раза превзошло показатель предыдущего года. Прошлогодний объем стал самым значительным по крайней мере с 1995 года (период, за который биржа предоставляет информацию об импорте этого драгметалла).

Турция в 2013 году ввезла около 227.778 т серебра, что является рекордом с 1999 года (за время расчетов биржи). Импорт в прошлом году был выше показателя за 2012 год в 1,6 раза.

Турция входит в число мировых лидеров по потреблению золота и производству золотых ювелирных изделий.

* * *

Даг Кейси: «Йеллен заняла этот пост потому что пожилую женщину вероятно не повесят на фонарном столбе»

06.04.2014

Daily Bell: Добрый день, Даг. Поделитесь, пожалуйста, вашими соображениями по поводу состояния экономики США. Есть ли восстановление?

Даг Кейси: Я не вижу возможности реального восстановления, пока не прекратится обесценивание денег, пока не будет радикального сокращения правительственных расходов, налогов и правительственного регулирования. Другими словами, пока не перестанут делать то, что вызвало этот спад. И по-видимому, этого не произойдёт, пока не обрушится нынешняя система.

После пика кризиса в 2008-09 годах были периоды роста. Триллионы валютных единиц, созданные Федеральным резервом, подпирали фондовый рынок и поддерживали на плаву крупные банки. Меня удивляет, что розничные цены не изменились так значительно, как я ожидал. Причина, думаю, в том, что большая часть этих денег пока ещё находится в финансовых организациях. Они перешли в наличные, из-за страха, в акции, потому что они представляют реальный источник прибыли, и в различные спекулятивные активы, такие как произведения искусства и коллекционные автомобили. Рынок недвижимости в какой-то мере восстановился, не из-за сильных фундаментальных показателей, но единственно из-за создания денег. Так не может продолжаться, потому что способ накопить богатство - это производить больше, чем потребляешь, и откладывать разницу - а не потреблять больше, чем производишь, и одалживать разницу.

Пока Фед поддерживает процентные ставки на искусственно низком уровне, надеясь снизить потребление, делать сбережения бессмысленно - когда вы получаете ½% или 1% с ваших сбережений. Поэтому люди откладывают меньше и заимствуют больше, чем было бы в ином случае. Это глупо, они делают совершенно противоположное тому, что следует делать. Хотя, спешу добавить, я далёк от того, чтобы давать рекомендации Федрезерву. На самом деле Фед следует устранить; процентные ставки должен определять рынок, а не чиновники. Прежде всего, мы не оказались бы в этой неприятной ситуации, если бы государство не вмешивалось в экономику. На самом деле, если бы не государство, у всех нас был бы гораздо более высокий уровень жизни, и мы бы колонизировали Луну, Марс и пояс астероидов.

Я рассчитываю, что в этом году мы выйдем из центра циклона; уже давно пора. Если продолжить эту аналогию, передний фронт циклона был в 2007-м, сейчас мы в центре циклона, и когда мы окажемся в его хвосте, это будет намного хуже и будет длиться намного дольше, чем начальная стадия.

Daily Bell: Какова будет роль Джанет Йеллен (Janet Yellen) в Федеральном резерве? Говорят, что это тот же Бен Бернанке (Ben Bernanke), только более спокойный. Каково ваше мнение?

Даг Кейси: Возможно, так говорят, но все её выступления, которые я слышал, указывают на её полное непонимание экономики, металлических денег и банковской деятельности. Если Бернанке был плох, то Йеллен, вероятно, будет ещё хуже. Мне жаль, что она встала у руля именно сейчас, потому что я думаю, что она будет находиться на посту председателя ФРС в условиях экономической и денежной катастрофы. И вероятно, её будут винить в этом. Конечно, отчасти это будет её вина, потому что вся её политика будет неверной. Но ошибка была сделана годы и десятилетия назад, людьми, которые были до неё. Она находится на посту главы Феда в ужасное время, и она ничего не может сделать с этой ситуацией, уже неуправляемой. Может быть, её назначили, потому что это женщина, и было бы немыслимо повесить женщину преклонного возраста на фонарном столбе, как можно было бы обойтись с чиновником мужского пола после того как всё это лопнет...

Daily Bell: Собирается ли она покончить с количественным смягчением (КС)? Будет ли это иметь значение?

Даг Кейси: Ну, я не часто общаюсь с Джанет, но думаю, она хотела бы с этим покончить, о чём свидетельствует «постепенное сокращение», и даже делать обратное, продавая все купленные бумаги. Но на данном этапе то невозможно; они вынуждены больше покупать, а не продавать. Китайцы, японцы - все продают, стараясь не остаться последними с долгом США, представляющим риск невозврата. Кроме Феда, никто не покупает, и если они перестанут покупать, процентные ставки взлетят. Чем больше КС, тем больше это вызовет перекосов, и чем дольше это длится, тем более катастрофичными будут последствия. Что меня забавляет, это как они создают все эти выражения, вроде «количественного смягчения», «постепенного сворачивания», и как болваны и сидящие на поводке СМИ беспрекословно принимают их. Количественное смягчение - просто удобная замена для обесценивания денег, а постепенным сворачиванием они называют ослабление инфляционной политики. Они придумали выражение «количественное смягчение», чтобы разрушение доллара не звучало так плохо - и все как идиоты повторяют это выражение. То, как плохие парни завладели языком для обсуждения подобных вещей, вызывает шок и отвращение. Так же как ЦРУ придумало выражение «покончить с кем-либо с предрассудками», а Советы придумали альтернативу «ликвидировать» явному слову «убить». Это для меня дополнительное доказательство, что надежды нет. Западное общество коррумпировано до мозга костей. Возможно, его нужно промыть...

Daily Bell: Продолжит ли Фед накачку денежной массы?

Даг Кейси: Они должны продолжить, из-за огромного объёма долга в мире - а долг в мире увеличился примерно на 40 или 50% с начала Величайшей Депрессии - если они не продолжат увеличивать количество денег в мире, никто не сможет обслуживать огромное количество существующих долгов. Так что я не предвижу никаких изменений в ближайшие годы. Они загнали себя в угол. Они между Сциллой и Харибдой, и у нас нет Одиссея, чтобы вывести корабль государства.

Daily Bell: Есть люди - особенно сейчас - которые не верят, что денежная инфляция центрального банка имеет значение. Аргументом является то, что коммерческие банки создают денежную инфляцию через кредиты. Каково ваше мнение?

Даг Кейси: И то и другое очень плохо. Позвольте мне вновь сказать, что Фед не служит никакой полезной цели, и он должен быть упразднён. Центральные банки создают «сверхденьги» через покупку государственного или другого долга на новые денежные единицы, которые они помещают на счёт продавца в коммерческих банках. Это фактический двигатель инфляции. Но он значительно усиливается в коммерческой банковской системе за счёт кредитной системы частичного резервирования - что было бы невозможно без центрального банка. Кредитование с частичным резервированием позволяет банкам в несколько раз умножать денежную массу.

Если $100 только что созданных Федрезервом денег поступают на депозит коммерческого банка, например, Чейз или Ситибанка, $90 могут быть выданы в кредит, при 10% резерва, это нынешняя цифра. Эти деньги поступают на другой депозит. Из этих $90 выдают в кредит 90%, или $81, а потом выдают в кредит 90% из этих $81, так происходит мультипликация. Центральный банк и банковская деятельность с частичным резервом неразрывно связаны. Не будь центрального банка, любой банк, занимающийся банковскими операциями с частичным резервированием, считался бы виновным в мошенничестве, и если бы это обнаружилось, был бы наказан ажиотажным снятием вкладов, с последующим уголовным преследованием. Это означает, что вся сегодняшняя банковская система совершенно порочна и коррумпирована.

В здоровой банковской системе существует два типа вкладов - текущий счёт (вклад до востребования) и сберегательный счёт (срочный вклад). Это совершенно разные вещи. При вкладе до востребования вы платите банку за надёжное хранение ваших денег, и выписываете чеки на них. Банк настолько же вправе ссужать кому-то ваши деньги, как камера хранения Allied Storage - сдавать напрокат вашу мебель, за хранение которой вы заплатили.

Сберегательные счета - совсем другое дело. Тут вы одалживаете деньги банку, допустим, под 3%, и они снова их одалживают кому-то под 6%, получая 3% на покрытие расходов и рисков плюс прибыль. Нормальный банк не только должен обеспечить соответствие сроков погашения своих счетов и сроков погашения ссуд, но должен гарантировать для ссуд максимальную обеспеченность залогом и самопогашаемость.

Эти принципы были полностью утрачены. Сегодня банки функционируют как хедж-фонды. Но важно понимать, каким образом банки работали раньше и как они должны работать. Кстати замечу, если кому-то удастся создать здоровый банк со 100%-ным резервированием в налоговой гавани, особенно используя золото как альтернативную валюту, такой банк будет иметь огромный успех в предстоящие годы - когда большинство обычных банков лопнет.

Daily Bell: Куда направляются золото и серебро?

Даг Кейси: В 2001-м я говорил людям: «Если бы я мог позвонить вашему брокеру и купить для вас металлы, я бы сделал это». Золото по цене $260 за унцию и серебро по цене $4 за унцию, тогда, в 2001-м, в реальных долларах были дешевле, чем они были в 1971-м, при ценах $35 и $1.29, перед первой большой девальвацией. С тех пор золото поднималось до $1900, а серебро до $50. С 2001-го по 2010-й был прекрасный бычий рынок золота. Сейчас цена металлов $1300 и $20, соответственно.

Сегодня они уже не продаются по бросовой цене, но я считаю то и другое хорошими, надёжными ценностями. Оба металла прошли «дно», и нужно быть быками. Сегодня вы покупаете золото не для впечатляющего приумножения капитала, как десять лет назад, но из предусмотрительности, для безопасности, для страховки, для сбережений - это самые важные причины для владения золотом сегодня. То же самое относится к серебру.

Daily Bell: Что бы вы сейчас посоветовали людям в отношении инвестиций?

Даг Кейси: По всем историческим, нормальным параметрам, фондовый рынок сильно переоценен. Триллионы новых денег, созданных Федом, образовали пузыри, и один из них - это фондовый рынок. Самый большой пузырь, конечно, на рынке облигаций - это супер-пузырь.

Поэтому меня не интересует фондовый рынок, и совсем не интересуют облигации - это гарантированная короткая ставка, возможно, самый большой пузырь за всю историю. Также я не интересуюсь недвижимостью в странах ОЭСР, потому что она плавает в море дешёвых займов. На самом деле, мы находимся в переходной зоне экономики, потому что почти всё переоценено, и даже держать наличные опасно, потому что инфляция может просто взорваться в одночасье. Доллар не только не имеет реальной стоимости, но и все банки, в которых вы их держите, неплатёжеспособны.

Сегодня инвестиций нет; есть только спекуляции. А спекуляция - это выделение капитала для получения прибыли из перекосов наших рынков, вызванных политическими вмешательствами разного рода.

С точки зрения экономиста, созданные центральным банком пузыри являются бедствием, но с точки зрения спекулянта это находка. Быть инвестором становится всё труднее; я называю инвестором того, что вкладывает капитал в полезный бизнес. Трудно быть инвестором, потому что сейчас, если вы хотите что-нибудь производить, приходится тратить больше денег на юристов, чем на инженеров и рабочих. В сегодняшних условиях вас всё больше принуждают быть спекулянтом. Рынки будут становиться крайне неустойчивыми, экономика будет становиться очень уродливой, и делать классические инвестиции будет очень трудно.

Daily Bell: Как насчёт БРИК? Как насчёт Китая? Идут ли они по пути плавного снижения валютного курса до обоснованного уровня, или им предстоит «жёсткая посадка»?

Даг Кейси: Рынки акций и облигаций переоценены во всём мире - за исключением российских рынков в данный момент; они могут представлять большой интерес для спекуляций. Я бы пока ничего не делал в Китае, потому что все китайские банки разорятся. Китайцы были более безрассудны в плане инфляции юаня, чем американцы в отношении доллара. Просто фантастика, что сделали китайцы после того, как Дэн начал либерализацию экономики в начале 80-х, но сейчас не время играть на их рынках. Не испытываю интереса к Бразилии; очень накладно, и много бюрократии - правительство там бесчинствует. Помните, мы близки к возврату в экономический ураган мирового масштаба.

Daily Bell: Тогда обратимся к России. Что недавно произошло? Запад спровоцировал Медведя?

Даг Кейси: Да, конечно. Правительство США проявило, как обычно, невероятную глупость и безрассудство.

Сейчас всем известно - по крайней мере, я надеюсь на это - что Крым исторически в течение столетий был российским, и в 1950-х Хрущёв, который сам был украинцем, просто отнял его у Российской ССР и отдал Украинской ССР в качестве подарка. Они провели легитимный опрос, в результате которого подавляющее большинство людей изъявили желание вернуться в Россию из Украины.

Конечно, сама идея государств-наций глупое понятие, и если бы я был жителем Крыма, в первую очередь я бы голосовал за полную независимость и от Украины, и от России. В идеале в мире должно быть 7 млрд независимых маленьких государств. Но они проголосовали за возврат в Россию - и США не имеют никакого права в это встревать. Всё плохое, что может произойти, будет виной правительства США. Они суются повсюду, даже будучи на грани катастрофического банкротства у себя дома.

Daily Bell: Что ждёт Путина в будущем? Он перехитрил Запад или перехитрил самого себя?

Даг Кейси: Он намного умнее Обамы (Obama), который вёл себя как захудалый муниципальный активист; не знаю, где берут таких людей. Не то чтобы я поклонник Путина или любого другого лидера из тех, что помню, но если говорить об уме и смекалке, он оставил американцев далеко позади. Поскольку в рамках нынешней системы существует государство-нация, я думаю, он поступил правильно и получил поддержку в опросе жителей Крыма.

Комментарии 10

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.