Австрийское обозрение, № 59: Первая в истории всемирная депрессия - сценарии

- дата: 6 декабря 2019 (источник от 4 декабря 2019)

Здравствуйте, это 59-й выпуск Австрийского обозрения, с вами Дмитрий Балковский, Goldenfront.ru.

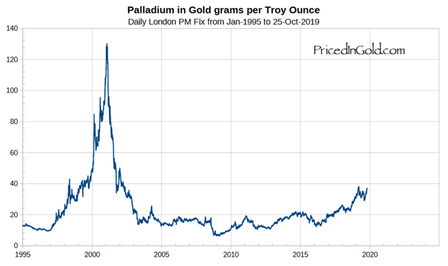

Первым делом хочу выразить свое восхищение нашим зрителям, которые неоднократно указали мне в комментариях к прошлому выпуску Австрийского обозрения (см. здесь), что я (скорее всего специально) не привел таблицу цены палладия в золоте. Исправляем ошибку.

Вот этот график:

Как видите сегодня для покупки унции палладия требуется почти в два раза больше золота, чем в начале столетия.

Справедливости ради добавим, что значение палладия, конечно, не сравнимо с продовольствием или нефтью, а там ситуация прямо противоположная – золото правит бал.

К тому же палладий торгуется на исторических максимумах в долларах США, что также надо учитывать.

См. серию о ценах ресурсов в золоте на Goldefront здесь.

* * *

Я продолжаю знакомить вас с интересными персонажами из «кризисной» сферы. Специально для вас я отобрал самые сочные кусочки из свежего интервью интересного финского профессора и познакомлю вас с ними чуть ниже.

Сначала несколько золотых новостей.

Во-первых, мы уже давненько не говорили о процессе скупки золота центральными банками. В конце прошлого года много говорили внезапной покупке золота Венгрией. Напомню, что в октябре 2018 года Венгерский национальный банк купил 28.4 т золота, увеличив тем самым размер своих золотых резервов с 3.1 т до 31.5 т, то есть в 10 раз. Все это золото было в физическом виде доставлено в Венгрию. См. подробности об этом на Goldenfront здесь.

Польша также не оставила золото без внимания. В 2018-19 гг. польский ЦБ купил 125.7 т золота и теперь владеет 228.6 т желтого металла. 100 т из 125.7 т были приобретены в 2019 г., и 25.7 т – в 2018 г. НБП принял решение вернуть домой «почти половину» своего золота (хранимого в Банке Англии в Лондоне) и хранить это репатриированное золото в собственных хранилищах в Польше. См. подробности об этом на Goldenfront здесь.

И тенденция не ослабевает, и, что примечательно покупать начинают страны, которые либо вообще никогда золота не покупали, как, например, Сербия, впервые купившая на международном рынке 9 т золота. О чем было объявлено 14 ноября - см. подробности об этом на Goldenfront здесь. Или те, что не покупали золота уже много лет, как Германия, в конце октября заявившая о покупке 3.5 т золота впервые за 21 год - cм. подробности об этом на Goldenfront здесь.

Продолжает покупать Монголия, купившая с января по октябрь 2019 года 12.9 т желтого металла – см. здесь и Россия, объявившая о покупке 9.3 т золота в октябре. Суммарные объемы золотых резервов РФ на конец октября достигли 2,252 т золота – см. здесь. То есть тенденция налицо.

Во-вторых, две знаковые не золотые новости.

Китайские власти тихонько санировали один из крупнейших на северо-востоке банков - Банк Харбин с $100 млрд активов по состоянию на середину года. Хотя напрямую государству будет принадлежать лишь 48% банка, но фактически китайское государство получило очередной ковш навоза в уже и так разбухшую от плохих долгов финансовую систему страны.

А вот эта новость появилась еще в конце октября, но отлично вписывается в глобальную канву:

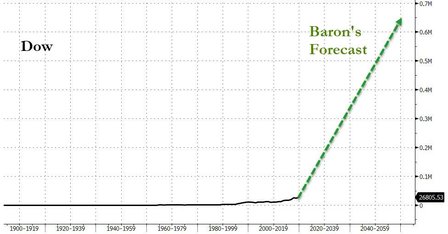

Миллиардер Рон Бэрон (Ron Baron) прогнозирует индекс Доу на отметке 650,000 в течение 50 лет. Напомню, что в ноябре текущего года Доу впервые достиг отметки 28,000, для достижения прогнозной точки ему придется расти со скоростью 6.5% в следующие 50 лет.

Вот как этот прогноз выглядит графически.

Источник: Bloomberg

Источник: Bloomberg

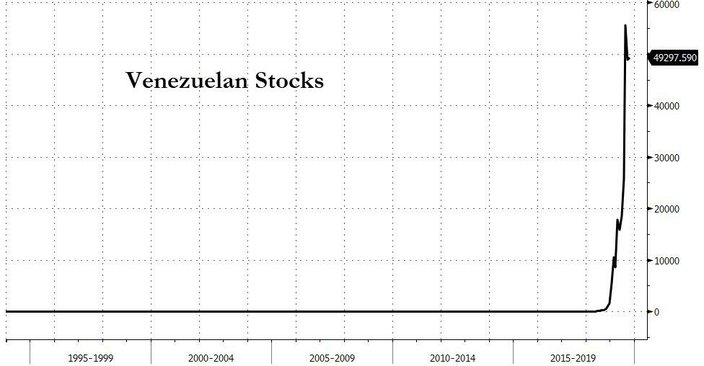

А вот как выглядел фондовый рынок Венесуэлы, которая только что пережила гиперинфляцию.

Сходство просто потрясающее.

* * *

Теперь отрывки из интервью:

Добро пожаловать в подкаст Геополитика и Империя (Geopolitics and Empire) – см. полностью на английском здесь на Youtube, сегодня мы беседуем с Туомасом Малиненом (Tuomas Malinen), главой и главным экономистом компании GNSeconomics.com, специализирующейся на экономическом прогнозировании. Он также работает адъюнкт профессором экономики в Университете Хельсинки.

Ведущий: Сегодня мы поговорим о том, что вы называете первым всемирным экономическим кризисом и депрессией. Давайте начнем с ваших цитат, которые я обнаружил на вашем сайте. Вы в частности говорите, что «грядущий кризис будет исключительным в одном важном аспекте, так как это будет первый действительно всемирный экономический кризис и депрессия». Так что же сегодня происходит и чем текущие события отличаются от прошлых.

Туомас Малинен: Я думаю, что мы уже переживали два почти всемирных кризиса – первым из них была Великая Депрессия, а вторым – мировой финансовый кризис 2008-2009 гг. Мировой финансовый кризис 2008-2009 гг был относительно мягким, это был всего лишь экономический спад. Тогда как Великая депрессия была всемирной в том смысле, что она ударила по США, Германии, Великобритании, Франции и другим европейским странам, но в действительно тяжелой форме она проявилась лишь в США и Германии и в какой-то степени в Великобритании, тогда как другие страны, как, например, Швеция и Финляндия, пережили ее относительно легко.

Но на этот раз наши экономики стали куда более глобализированными, а если учесть вездесущее влияние центральных банков и программ количественного смягчения у нас повсюду пузыри, но сердцем грядущего кризиса будет скорее всего Европа, так как именно в ней расположено самое большое число системно важных банков. Так что всемирным этот кризис будет потому, что он, во-первых, ударит по финансовым рынкам всего мира, а во-вторых, по европейском банковскому сектору, который, как мы ожидаем, начнет обваливаться в этом, то есть в четвертом квартале текущего года, или в первом квартале следующего года.

Профессор Малинен прогнозирует вероятный распад Евросоюза и вот что он считает возможным препятствием к выходу из него для отдельных стран.

Туомас Малинен: В ходе наших исследований мы обнаружили, что важнейшим препятствием для выхода из Евросоюза для его стран-членов является упразднение страновых платежных систем. Это затруднит процесс выхода, но он вполне возможен. Суть здесь в том, что очень вероятный крах европейского банковского сектора будет означать смертный приговор для евро как такового.

Теперь о роли Китая:

Ведущий: У вас были отличные посты в Твиттере о том, как Китай, а не Федеральная резервная система, служит двигателем глобального цикла. А если быть еще точнее, то именно китайская теневая банковская система и ее мощные стимуляционные операции помогли мировой экономике выздороветь после 2008 года.На Китай пришлось более 50% всех капитальных вложений в крупнейших экономиках мира с 2009 по 2017 гг. К тому же более 60% новых денег в мире за период было создано китайскими коммерческими банками. Что вы скажете обо все этом?

Туомас Малинен: Китай сегодня – это Америка 1920-х гг. Если посмотреть на статистику, то США были мировым банкиром до начала Великой Депрессии, а Китай им является сейчас. И долговой пузырь, который США раздули в 1920-х не идет ни в какое сравнение с тем, что есть сейчас в Китае.

В 2009 году Китай просто приказал своим банкам давать взаймы. И всего за год они удвоили объем кредита. И такая динамика продолжается и по сей день, хотя она все менее и менее эффективна.

Три сценария всемирной депрессии:

Туомас Малинен: Мы представляем три сценария возможного развития событий. Первый и самый вероятный – глобальная депрессия. Второй сценарий – системный кризис, сопровождающийся крахом всей банковской системы. Третий сценарий – глобальная санация и гиперинфляция. Даже если мы всего лишь переживем всемирную депрессию, это уже будет очень болезненно. Она вымоет из системы все плохие инвестиции и экономические решения, но мы увидим быстрое выздоровление в течение 5-6 лет после этого.

Второй сценарий – системный кризис, что значительно хуже первого, так как тогда у нас будет полный крах финансовой и банковской системы. А это возможно потребует перезапуска кредитно-денежной системы с использованием золота. Об этом несколько недель назад как раз заявлял ЦБ Нидерландов. При таком сценарии восстановление займет 5-10 лет.

Но если, хотя сейчас это кажется маловероятным, мировые центральные банки просто все купят, проведут глобальную санацию, то мы увидим нечто просто ужасное – мировую гиперинфляцию, слом общественных структур. Все это происходило, например, в веймарской Германии начала 1920-х гг. Что будет наихудшим сценарием.

Люди и компании поднимаются из кризиса. Но гиперинфляция и потрясения такого масштаба – это совершенно другая ситуация, так что я надеюсь на то, что когда начнется кризис у центральных банков хватит мудрости либо не проводить глобальную санацию, либо граждане и политики их остановят, не позволят им этого сделать, потому что глобальный выкуп нанесет огромный ущерб всему миру.

Я бы, конечно, не стал рассчитывать на мудрость центральных банков, но увидим.

Комментарии 17

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.