Австрийское обозрение, № 62: Крах 9-го марта – золото, нефть, акции и облигации

- дата: 14 марта 2020 (источник от 13 марта 2020)

Здравствуйте, друзья, с вами Дмитрий Балковский, Goldenfront.ru, это 62-й выпуск Австрийского обозрения. Что тут можно сказать – события развиваются стремительно и волосы от всего происходящего стоят дыбом.

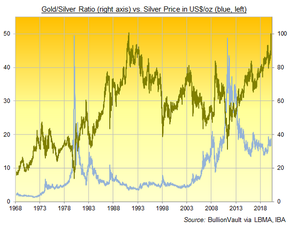

Во-первых, хочу поздравить золотых сберегателей с тем, что в понедельник 9-го марта цена на золото впервые с конца 2012 года преодолела барьер в $1700, хотя затем откатилась назад. Первая неделя марта вообще стала рекордной для роста с периода кризиса 2008 года. А вот серебро совсем не радует, оставаясь в боковике и, соответственно, очень дешевым относительно золота.

Об этом говорит нам отношение золото/серебро, которое в понедельник поставило почти исторический рекорд на отметке в 100. Напомню, что найти это отношение очень просто: надо поделить цену золота на цену серебра, можно использовать наши дежурные графики на Goldenfront.ru.

Bullionvault.com уже есть готовый график этого индикатора:

Как показывает график, отношение золото/серебро достигало такой высокой отметки лишь один раз в начале 1990-х. Высокие показатели этого отношения обычно служат предзнаменованием роста цены на драгоценные металлы. Как, например, в период минибычьего рынка золота второй половины 1990-х и периода сразу после кризиса 2008-2009 гг.

Физический рынок драгоценных металлов пока не проснулся, есть ощущение шока и выжидания.

Кстати говоря, как повели себя биткойны в период турбулентности на финансовых рынках последних нескольких дней? Ведь это вроде бы антисистемная ставка, которая должна расти, когда все вокруг горит огнем. А повели они себя как обычный спекулятивный актив, который пошел вниз вместе с другими такими же активами.

Вот график цены на биткойны за последнюю неделю, и он совсем не впечатляет. Мощное падение 9 марта – все как на всех остальных рынках. И далее еще более низкое падение вместе с фондовыми индексами.

Источник: https://www.coindesk.com/price/bitcoin

Очевидно, что криптовалюты – не более чем спекуляция.

Теперь о сути происходящего, но прежде всего давайте зафиксируем все важнейшие падения этой недели. Сразу оговорюсь, что я покажу вам только самые заметные движения на рынках. Главное сейчас не столько в абсолютной глубине падения, сколько в потрясающей воображение волатильности.

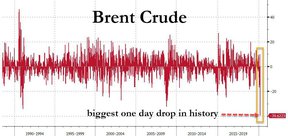

Начнем с падения нефтяных котировок, послужившего триггером для последующего падения других рынков. Нырок нефти был вызван пятничным запуском Россией и Саудовской Аравией войны против американской сланцевой нефти и друг друга. Момент для объявления о снятии всех ограничений на объемы добычи нефти был выбран неслучайно, так как финансовая нестабильность по всему миру набирает обороты уже несколько недель.

Как показывает график ниже крах цен на нефть марки Brent в процентном отношении стал крупнейшим в истории – почти 40%:

Тут хотелось бы отметить, что из-за такого мощного снижения котировок нефти подешевел не только российский рубль. Норвежская крона, например, упала против доллара США до минимумов 1985 года.

По моему глубокому убеждению, ставка на крах американской сланцевой нефти довольно сильна и ниже я покажу, почему я так считаю.

Еще одной сферой падения стали американские и мировые фондовые рынки.

Эталонный американский фондовый индекс Доу Джонс Индастриал испытал самое сильное однодневное падение с 1987 года на почти 2100 пунктов…:

В среду, 11 марта, в момент закрытия торгов индекс упал до отметки 23,553 пункта. Это на 20.3% ниже по сравнению с его рекордом в 29 551,42 пункта от 12 февраля текущего года.

Это стало самым быстрым падением индекса Доу в истории.

На начало торговой сессии в четверг индекс Доу опустился ниже 22,000 пунктов. Таким образом президент Трамп потерял весь рост фондового рынка за последние три года. Напомню, что именно экономические успехи являются основой его перевыборной стратегии. Мощный рост фондового рынка все время подпитывал частные пенсионные планы. Теперь все это потеряло актуальность.

Также стоит отметить, что сейчас очень высока вероятность отскока с таких низов, но не думаю, что это кардинально изменит ситуацию.

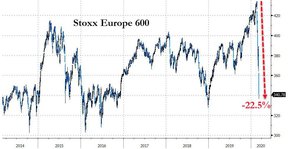

Индекс европейских акций StoxxEurope 600 9-го марта упал на 22.5% с максимумов всего лишь 3-х недельной давности, что стало самым мощным падением с момента краха «Лиман» в сентябре 2008 года, и вошел в медвежий рынок.

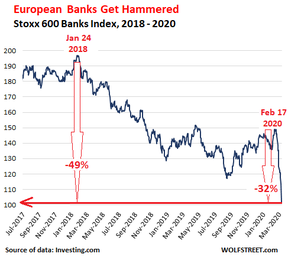

Упомянув европейские в целом стоит посмотреть на то, насколько раздавленными оказались акции европейских банков в составе индекса Stoxxx 600. Они упали на 49% с января 2018 года и на 32% с 17 февраля. Совершенно безнадежная ситуация для европейской банковской системы.

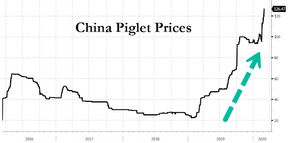

Кстати, также уместно вспомнить о ситуации с ценой на свинину в Китае, которая начала резко расти в конце года и теперь достигла просто потрясающих высот – более $18 за кг в начале марта, что на почти 600% больше, чем годом ранее – в наших видео мы об этом подробно говорили здесь.

Но, как я уже не раз повторял, фондовые и товарные рынки – это лишь небольшая доля общего финансового пирога. Сердце системы - долговые рынки, от нормального функционирования которых зависят все аспекты жизни людей сегодня и особенно это касается развитых стран – от получения пособий и пенсий до регулярных поставок товаров первой необходимости. И вот на этих рынках разворачивается хаос.

По-настоящему эпохальные события происходят на рынках государственного долга. 3-го марта доходность эталонных 10-летних федеральных облигаций США впервые в истории упала ниже 1%, а уже 9-го марта опустилась до почти нулевых 0.31% внутри сессии. Напомню, что государственные облигации США считаются безрисковыми активами и такое бегство в них является признаком нарастающей паники.

На рынке корпоративных облигаций, который за последние 10 лет разросся до неимоверных размеров, ситуация также тяжелая. Одной из его особенностей является постоянное ухудшение качества займов – облигации стоимостью в триллионы долларов обладают рейтингом на одну отметку выше мусорного, то есть высокорискованного. Поэтому любое даже небольшое ухудшение внешних условий может привести к снижению рейтинга и спирали банкротства.

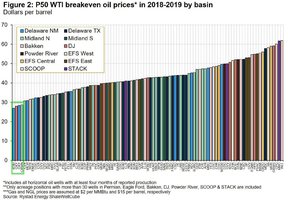

Именно на это ставят Россия и Саудовская Аравия, так как американские сланцевые компании уже многие годы проедают сотни миллиардов долларов средств акционеров, но не приносят прибыли и их ценные бумаги по сути являются мусорными. Для продолжения работы этим компаниям требуется цена на нефть хотя бы на уровне $60. Несмотря на то, что ранее им удавалось получать финансирование и в периоды, когда нефть торговалась значительно ниже этого уровня, сейчас эта цепочка может быть разорвана.

Напомню также, что именно сланцевая отрасль в США в последнее десятилетие создавала наиболее высокооплачиваемые рабочие места и оставалась светлым пятном в мрачной ситуации на американском рынке труда.

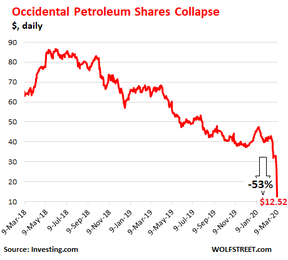

Давайте посмотрим на то, как такое мощное падение нефтяных котировок по акциям и облигациям крупнейших игроков на этом рынке.

Графики взяты из материла на сайте Wolfstreet.com с говорящим заголовком «Великий американский крах сланцевой нефти превратился в кровавую резню».

Начнем с акций компании Occidental Petroleum, которые всего лишь за несколько дней подешевели более чем на 50% до $12.52, а еще летом 2018 года стоили дороже $80.

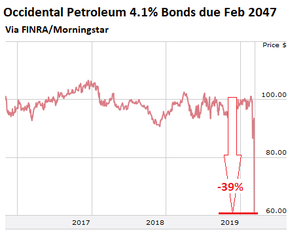

Цена ее облигаций за такой же короткий период рухнула на 39%.

И вот такой заголовок появился на Zerohedge: «Occidental стала первой крупной американской энергетической компанией, сократившейся дивиденды и капитальные расходы»

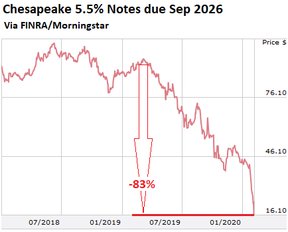

Облигации еще одной крупной нефтедобывающей компании Chesapeake подешевели на 83% с пика лета прошлого года.

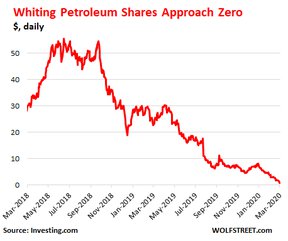

Но самый печальный рекорд поставила компания Whiting Petroleum, цена акций которой приближается к нулю.

И еще один любопытный штришок к ситуации с нефтяной войной. Только четыре сланцевые производителя - Exxon, Chevron, Occidental и Crownquest – могут бурить новые скважины с прибылью, когда нефть стоит $31 за баррель нефти марки West Texas Intermediate (WTI).

Есть еще много интересных и зловещих графиков, но на сегодня уже достаточно ужаса. С вами был Дмитрий Балковский.

Комментарии 10

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.