Рынок облигаций десятилетиями не замечал инфляцию, сейчас все усугубилось. Разговоры о том, что падение доходности означает конец инфляции – это фантазия

- дата: 30 июля 2021 (источник от 24 июля 2021)

Даже до количественного смягчения доходность 10-летних облигаций на годы отставала от индекса потребительских цен (ИПЦ), причем в обе стороны. И теперь Федеральная резервная система (ФРС) манипулирует рынком с помощью количественного смягчения.

Доходность 10-летних облигаций Казначейства США была 1.75% в конце марта, но к 19 июля опустилась до 1.19%, а при закрытии торгов в пятницу составляла 1.30%. Такое падение доходности произошло несмотря на скачок инфляции. Рост ИПЦ за последние три месяца в пересчете на год даст 9.5%, самый высокий показатель с 1982 г. Годовой рост ИПЦ в июне составил 5.4%.

Но сейчас часто можно услышать, что падение доходности 10-летних облигаций Казначейства США говорит нам, что не нужно беспокоиться из-за скачка инфляции и что в начале следующего года ИПЦ будет 1-1.5%. Якобы рынок облигаций прав, и ИПЦ – нет.

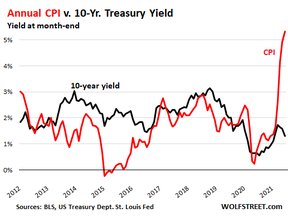

Исторически большую часть времени доходность 10-летних облигаций больше уровня годового ИПЦ, что означает, что реальная доходность 10-летних облигаций (после вычета инфляции) положительна. Но есть периоды, когда «доходность» 10-летних облигаций ниже ИПЦ, то есть реальная доходность отрицательна. Сейчас, когда доходность 10-летних облигаций 1.3% (черная линия), а годовой ИПЦ 5.4% (красная линия), «реальная» доходность 10-летних облигаций -4.1%, самая отрицательная с июня 1980 г.:

Годовой ИПЦ и доходность 10-летних облигаций Казначейства США

Доходность на конец месяца

Доходность 10-летних облигаций; ИПЦ

Источники: Бюро статистики труда (БСТ), Казначейство США, Федеральный резервный банк (ФРБ) Сент-Луиса

Самые манипулируемые рынки в мире

Федеральная резервная система (ФРС) контролирует рынок краткосрочных облигаций Казначейства США посредством своей ключевой процентной ставки и манипулирует рынком долгосрочных облигаций, покупая облигации. Цель количественного смягчения – толкать долгосрочные процентные ставки вниз, и за последние 16 месяцев в одних только США было $4 трлн количественного смягчения, что сильно давило на ставки.

Сейчас ФРС покупает ценные бумаги в намного больших объемах, чем $120 млрд в месяц. Она добавляет в свои резервы ценные бумаги на $120 млрд в месяц, но для этого она покупает намного больше.

Она покупает ценные бумаги Казначейства США на $80 млрд и ипотечные ценные бумаги на $40 млрд, чтобы увеличить свои резервы, плюс также ценные бумаги Казначейства США и ипотечные ценные бумаги, чтобы заместить те, по которым истекли сроки и которые были списаны с ее баланса, плюс ипотечные ценные бумаги, чтобы заместить сквозные выплаты основной суммы удерживаемых ею ипотечных ценных бумаг. Таким образом, ежемесячное вмешательство в рынок облигаций ближе к $200 млрд, чем к $120 млрд.

Когда домовладелец рефинансирует ипотеку, изначальная ипотека погашается и сумма этого погашения переходит держателям ипотечных ценных бумаг. Текущий бум рефинансирования превратил сквозные выплаты основной сумы в цунами. ФРС нужно замещать сквозные выплаты основной суммы покупками ипотечных ценных бумаг. Такие замещения составляют около $60 млрд в месяц.

Например, за две недели с 12 по 23 июля ФРБ Нью-Йорка приобрел ипотечные ценные бумаги на $51 млрд. Тогда расчетный месячный темп больше $100 млрд, где $60 млрд замещают ипотечные ценные бумаги с истекшим сроком и сквозные выплаты основной суммы, а $40 млрд увеличивают резервы.

Поэтому вмешательство ФРС в рынок облигаций Казначейства США и ипотечных ценных бумаг ближе к $200 млрд в месяц, чем к $120 млрд.

Кроме того, ФРС не торгует, а только покупает. $200 млрд в месяц – это односторонний спрос, толкающий вверх цены на эти облигации и снижающий их доходность.

Другие центральные банки, такие как ЕЦБ и Банк Японии, опустили процентные ставки ниже нуля, и это имеет определенные последствия и для американского рынка облигаций.

Кроме того, триллионная ликвидность, созданная глобальным количественным смягчением с марта 2020 г., преследует активы и доходность, что привело к самым сумасшедшим феноменам в плане снижения доходности. Например, доходность американских мусорных облигаций с рейтингом BB опустилась до 3.15%, что дает отрицательную реальную доходность даже для мусорных облигаций!

Всё это отражает не отрицательную инфляцию, а манипуляции центральных банков. Рынки облигаций реагируют так, как того хотят центральные банки. Рынки облигаций – самые манипулируемые рынки во вселенной. Центральные банки манипулирует ими, печатая деньги. И эти рынки ничего не говорят об инфляции. Им всё равно. Их волнует только ФРС.

Таким образом, идея о том, что рынку облигаций позволено реагировать на рост инфляции, скорее нелепая и устаревшая. ФРС и другие центральные банки, проводящие количественное смягчение, следят за тем, чтобы рынок облигаций не реагировал на инфляцию.

Но даже до количественного смягчения рынки облигаций неверно понимали инфляцию, в обоих направлениях.

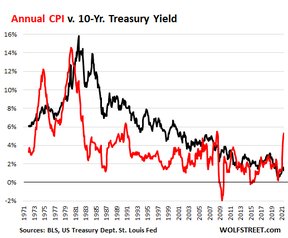

Ниже показан график ИПЦ (красным) и доходности 10-летних облигаций Казначейства США (черным). В начале 1970-х ИПЦ стремительно рос из-за нефтяного шока, после чего развернулся, но не упал до начального уровня. Он достиг дна на уровне 5% в 1976 г. и затем пошел вверх, что всё сильнее сказывалось на экономике. Когда ИПЦ рос, доходность 10-летних облигаций ничего не прогнозировала. Она отставала, не слишком стараясь догнать ИПЦ.

В ноябре 1980 г. доходность 10-летних облигаций наконец догнала ИПЦ, после того как ИПЦ достиг пика в марте 1980 г. (14.6%) и стал снижаться, тогда как доходность росла и достигла пика в сентябре 1981 г., спустя полтора года после ИПЦ.

С сентября 1981 г. почти 20 лет доходность 10-летних облигаций следовала за ИПЦ вниз с большим отставанием, вместо того чтобы что-либо прогнозировать. Так что идея о том, что сегодняшняя зашкаливающая инфляция скоро пройдет, потому что так говорит рынок облигаций, лишь очередная фантазия:

Годовой ИПЦ и доходность 10-летних облигаций Казначейства США

Источники: БСТ, Казначейство США, ФРБ Сент-Луиса

Комментарии 0

Добавить комментарийПожалуйста, войдите или зарегистрируйтесь, чтобы оставить комментарий.